35개 신흥국, 실질금리 마이너스 상태

연준 긴축 가속에 투자자들 신흥시장서 미국으로 선회

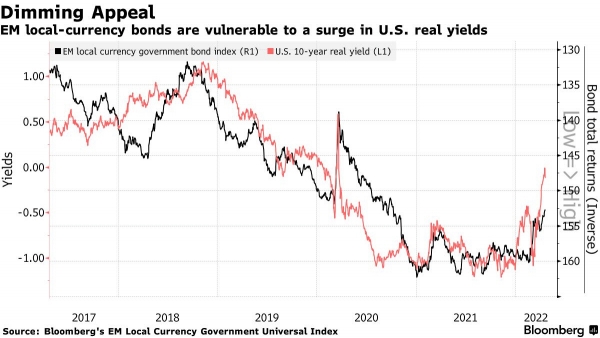

24일(현지시간) 블룸버그통신에 따르면 지난주 미국 국채 10년물 금리는 2.95%까지 치솟은 후 현재도 2.9% 수준에서 거래되고 있고 2년물 금리는 2.7%를 돌파했다. 10년물 금리의 경우 연초 1.5% 부근에서 거래되다가 2018년 말 이후 최고 수준으로 올라 있다. 인플레이션을 감안한 미국 10년 만기 국채 실질금리도 지난주 약 2년 만에 플러스로 전환했다.

프랭클린템플턴의 모헤딘 크론폴 최고투자책임자(CIO)는 “미국 국채 금리가 상승함에 따라 금융 상황이 빡빡해지기 시작했고 많은 신흥시장에 압박을 가하고 있다”며 “지정학적 요인부터 인플레이션, 통화정책에 이르기까지 우려해야 할 것이 많다”고 설명했다.

게다가 연준의 긴축이 세계 경제 성장을 둔화시킬 것이라는 우려가 우크라이나 전쟁 불안감과 더해지면서 신흥국 경제 자체에 대한 기대도 줄고 있다는 지적이 나온다.

픽테트자산운용의 구이모 차모로 신흥시장 공동 대표는 “신흥국의 인플레이션이 이르면 1분기 정점을 찍을 것이라고 예상했지만, 우크라이나 전쟁 이후 원자재 가격이 급등하면서 모든 예측이 빗나갔다”고 지적했다.

피델리티인터내셔널의 폴 그리어 자산 매니저는 “신흥시장의 성장 기대치는 계속 떨어지고 있고 인플레이션은 많은 국가에서 세계 최고 수준을 유지하고 있어 투자자들에게 매우 어려운 거시적 전망을 제공하고 있다”며 “미국의 금리 인상은 모든 위험자산에 역풍이 되고 있고 신흥 시장도 물론 예외는 아니다”라고 분석했다.

일각에선 미국 금리가 상승하기 시작하면 연준의 매파 정책도 어느 시점에 정점에 달해 다시 신흥국 시장이 관심을 가질 수 있다고 예상했다. 문제는 인플레이션을 부추기지도, 디플레이션을 유발하지도 않는 수준의 중립금리를 연준이 가늠할 수 있느냐는 것이다. 월스트리트저널(WSJ)은 “연준은 금리를 빠르게 올리길 원하지만 어디서 멈출지 모를 수 있다”며 “인플레이션 상승은 중립금리를 판단하는 연준에 새로운 도전을 제기한다”고 지적했다. 물가 상승세가 진정되지 않으면 연준이 긴축을 언제 그만둬야 할지 가늠하기 어렵다는 의미다.