한국투자증권은 21일 팬오션에 대해 중국 봉쇄 조치가 정상화하면 주가가 반등할 것이라며 투자의견 ‘매수’, 목표주가 7700원을 유지한다고 밝혔다.

최고운 한국투자증권 연구원은 “중국 주요 도시 봉쇄와 지역 간 이동 제한이 길어지면서 물동량 회복은 지연되고, 철광석 수요 부진으로 케이프선 운임은 올해 내내 파나막스와 수프라막스 선형을 밑돌고 있다”면서도 “봉쇄 조치가 건화물 수요 펀더멘털에 미치는 영향은 2분기에 국한될 전망”이라고 말했다.

이어 “당장의 물동량 둔화보다 유럽연합(EU)의 러시아산 석탄 수입 금지에 따른 반사 이익, 신조 발주 공백에 따른 수급 개선이 더 구조적”이라며 “중국 항만 내 철광석 재고량이 감소하기 시작한 점도 긍정적이다. 해운 업종 투자는 중국 봉쇄령이 풀릴 때를 준비해야 한다”고 강조했다.

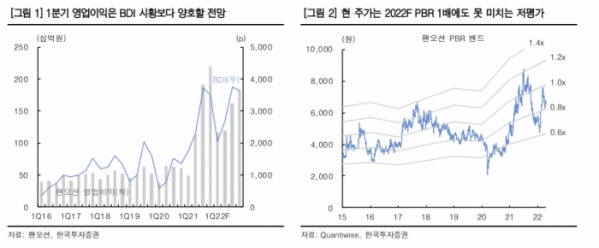

최 연구원은 “향후 중국 내 봉쇄 조치가 정상화되면 BDI(건화물선 운임지수)와 함께 주가는 다른 리오프닝 수혜주들처럼 반등할 것”이라며 “2022년 예상 주가순자산비율(PBR)은 1배를 하회하고 있어 추가 조정은 과도하다고 판단한다”고 했다.

그는 “1분기 매출액은 전년 동기 대비 58% 늘어난 1조 원, 영업이익은 139% 급증한 1170억 원으로 기대를 웃돌 전망”이라며 “평균 건화물선운임지수(BDI)가 17% 상승하는 데 그쳤고 시황 변동성도 컸지만, 고수익 용선을 바탕으로 영업이익이 컨센서스를 14% 상회할 것”이라고 전망했다.

그러면서 “BDI가 조정받았어도 여전히 1분기 평균보다 높고 유가 상승분을 운임에 전가할 수 있어서 2분기 이익은 더욱 개선될 전망”이라고 덧붙였다.