키움증권은 CJ제일제당에 대해 ‘매수’의견과 목표주가 61만 원을 유지한다고 14일 밝혔다. 바이오 사업부의 실적 추정치가 상향될 것으로 예상하기 때문이다.

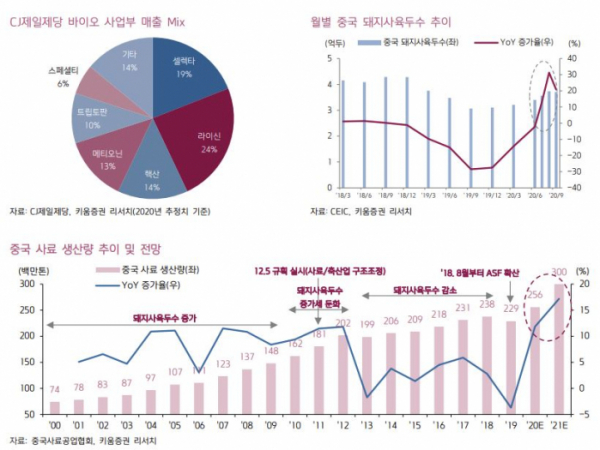

박상준 키움증권 연구원은 “중국 돼지사육두수 확대와 곡물가격 상승으로 인해, 사료용 아미노산의 슈퍼 사이클(Super Cycle)이 시작되고 있다”면서 “CJ제일제당 바이오 사업부의 실적 추정치 상향 가능성에 관심을 가져야 한다”고 말했다.

CJ제일제당의 지난해 4분기 연결기준 영업이익은 전년 동기대비 17% 증가한 3148억 원으로 키움증권의 추정치에 부합한다.

박 연구원은 “사료용 아미노산 수요, 국내 가공식품 수요 호조와 SKU 구조 조정 효과에 힘입어, 바이오 사업부와 슈완스를 제외한 가공식품 사업부를 중심으로 이익이 증가할 것으로 판단된다”고 설명했다.

올 1분기 실적은 아미노산 평균판매단가(ASP)가 라이신/트립토판을 중심으로 크게 상승할 것으로 판단, 추정 영업이익(대한통운제외)을 2786억 원으로 상향 조정한다고 밝혔다.

박 연구원은 “CJ제일제당 바이오 사업부의 연간 실적 추정치도 4385억 원으로 상향한다”면서 “최근 중국 사료용 아미노산 스팟 가격 강세는 중국 돼지사육두수 증가와 곡물가격 상승에 따른 비용 상승 인플레이션(Cost Push Inflation) 효과와 대체재 가격의 매력도 하락에 기인하기 때문”이라고 전망했다.

사료용 아미노산의 분기별 ASP는 라이신/트립토판을 중심으로 올해 내내 상승 추세를 보일 가능성이 높다는 판단이다.

박 연구원은 “만약, 춘절 이후 비수기 구간에도 스팟 가격이 강세를 보인다면, 바이오 사업부의 실적 전망치는 추가로 상향 조정될 것”이라면서 “더욱이 중국 핵산 수요가 회복될 가능성이 큰 점도 긍정적이다”고 판단했다.