유안타증권이 31일 대림산업에 대해 최근 주가 급등의 이유로 건설과 유화 사업의 분할에 대한 기대감을 지목하면서, 분할에 대한 지나친 낙관론은 경계해야 한다고 지적했다.

다만 분할 가능성을 배제하더라도 저평가 매력은 유효하다며 투자의견 ‘매수’와 목표주가 11만1000원을 유지했다.

김기룡 유안타증권 연구원은 “25일 대림산업의 주가는 13.5% 급등으로 마감했다”면서 “일간 기준으로는 신종 코로나바이러스 감염증(코로나19)으로 인한 변동성 확대 시기였던 올해 3월 이후 가장 높은 주가 상승률을 기록한 것”이라고 밝혔다. 실제로 같은 날 현대건설 등을 포함한 주요 대형 건설사의 주가 상승률은 2.1% 수준이었다.

김 연구원은 대림산업의 주가 상승의 가장 큰 원인으로 대림산업의 분할 기대감을 지목했다. 그는 “대림산업에 대한 시장의 기대 시나리오 중 하나는 별도 기준 건설과 유화 사업의 분할을 통한 복합기업의 디스카운트 해소 등에 있다”면서 “이러한 분할 기대감의 배경에는 △건설 자회사 삼호와 고려개발 합병과 대림 C&S 매각 결정 등 대림그룹 사업 재편 △25일 ‘공정경제 3법’ 으로 불리는 법안 제ㆍ개정안의 국무회의 의결 △대림산업 사옥 이전(기존 사옥 재건축 예정) 등이 영향을 미친 것”이라고 판단했다.

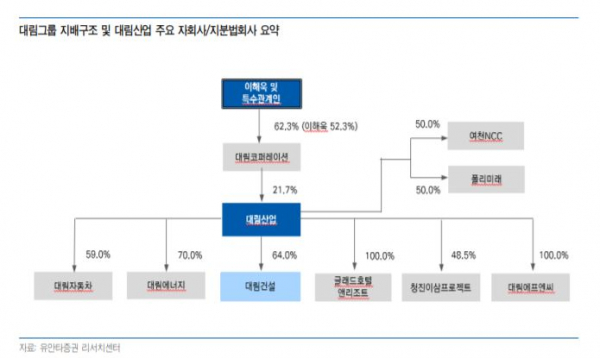

그러나 이러한 분할 기대감의 지나친 낙관론에 대해서는 경계할 필요가 있다는 설명이다. 김 연구원은 “대림산업은 현재 ‘오너 → 대림코퍼레이션→ 대림산업→ 대림건설 등 자회사’ 의 지배구조로 돼있다”면서 “중장기적인 대림코퍼레이션+대림산업 합병 시나리오 하에 지주회사 지분 요건 강화를 위한 대림산업의 지주/투자 회사로의 분할 등 다양한 방법에 대한 가능성은 분할 이벤트가 무조건적인 주주의 수혜로 판단하기 어려운 이유”라고 설명했다.

그러면서도 저평가 매력은 유효하다고 봤다. 그는 “25일 주가 급등에도 성수동 오피스 매각으로 인한 4분기 일회성 이익 반영 등 2020년 약 1조2000억 원의 최대 영업이익 시현으로 현재 주가는 경쟁사 대비 저평가 영역에 머물러 있다”면서 “분할 기대감을 배제하더라도 동사에 대한 ‘매수’ 의견은 유효하다”고 말했다.

이어 “북미 에탄 크래커(ECC)투자 철수 이후 합성고무·라텍스 제조업체 카리플렉스(Cariflex) 브라질 생산능력(Capa) 증설 결정 등은 수술용 장갑 등에 사용되는 합성고무 수요 증가 수혜와 함께 동사의 화학 부문 전문성에 대한 투자 방향성은 지속할 전망”이라고 덧붙였다.