IBK투자증권이 18일 경동나비엔의 경동전자 흡수합병 이슈가 기업가치를 소폭 끌어올리는 긍정적 이벤트라고 평가했다. 이에 목표주가 10만 원과 투자의견 '매수'를 유지했다.

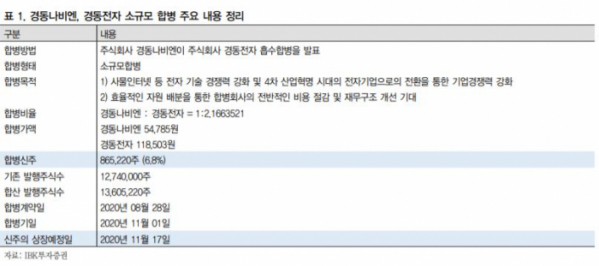

앞서 경동나비엔은 14일 회사의 최대주주인 주식회사 경동원의 100% 자회사인 경동전자를 86만5220주의 신주(6.8%) 발행을 통해 합병을 진행한다고 공시했다. 경동전자는 보일러·온수기 콘트롤러 PBA 등 IoT 기반 네트웍스 제조·연구 업체다.

박용희 IBK투자증권 연구원은 "지난해 기준 경동전자의 매출은 829억 원, 영업이익 59억 원, 순이익 46억 원이었는데 결론적으로 합병 후 내년 동사의 매출과 순이익은 각각 7.3%, 7.1% 상향되는 효과가 발생한다"면서 "물론 신주 6.8% 추가 발행으로 주당 순이익(EPS) 상승효과는 제한적이지만 경동나비엔의 시장 멀티플이 15~20배에서 거래되고 있는바, 기업가치는 이번 합병을 통해 7% 수준의 상승효과가 있다"고 설명했다.

박 연구원은 이번 합병으로 최대주주의 지분이 상승해 책임경영 확대의 계기가 될 것으로 전망했다. 그는 "경동전자의 매출은 대부분 경동나비엔에서 발생해 정부의 내부자거래 규제 속에 양사 간 소규모 합병은 지속적으로 검토된 것으로 판단된다"면서 "이번 소규모 합병을 통해 최대주주 주식회사 경동원의 지분은 합병 전 50.1%에서 합병 후 53.7%로 확대된다. 결론적으로, 대주주의 지분율 증가 이벤트로 해석해야 한다"고 말했다.

이어 "대주주의 지분 상승은 향후 주주 친화적 활동으로 연결될 것으로 전망된다"면서 "배당 정책은 매년 액면가의 5%씩 상향하는 수준이다. 또한, 유통물량 부족으로 인한 거래량 부족을 고려하면 무상증자 등의 추가적인 주주 친화적 활동을 기대한다"고 덧붙였다.

다만 경영 활동에 대한 평가는 대내외적으로 우수한 평가를 받고 있으나, 주주 친화적 스탠스가 부족하다는 평가가 일반적임을 명심해야 한다고 박 연구원은 설명했다.