(자료제공=하나금융투자)

하나금융투자는 21일 일진머티리얼즈에 대해 3분기 생산량이 증가했음에도 주가가 부진한 상황이라며 투자의견 ‘매수’와 목표가 5만2000원을 유지했다.

김현수 연구원은 “일진머티리얼즈는 컨센서스를 하회한 3분기 실적 발표 이후 주가 흐름은 다소 부진하지만, 동박 생산량이 증가했다는 점과 전기차 배터리용 I2B 매출이 크게 증가했다는 점을 감안하면 매수 기회라고 판단된다”고 말했다.

김 연구원은 “사업보고서상 동박 생산량은 6501톤 증가했다”며 “이는 신규 공장인 말레이시아 라인 가동률 상승이 지속적으로 이뤄지고 있음을 의미한다”고 설명했다.

이어 “I2B 부문 매출은 3분기 781억 원으로 생산량 증가 대비 더욱 가파른 증가폭을 나타냈다”며 “동박 생산량에 ICS 부문 매출이 포함돼 있음을 감안해도 하이엔드 동박 수요 증가 및 신규 고객사 비중 확대 과정에서 ASP 상승 효과가 있었던 것으로 추정된다”고 덧붙였다.

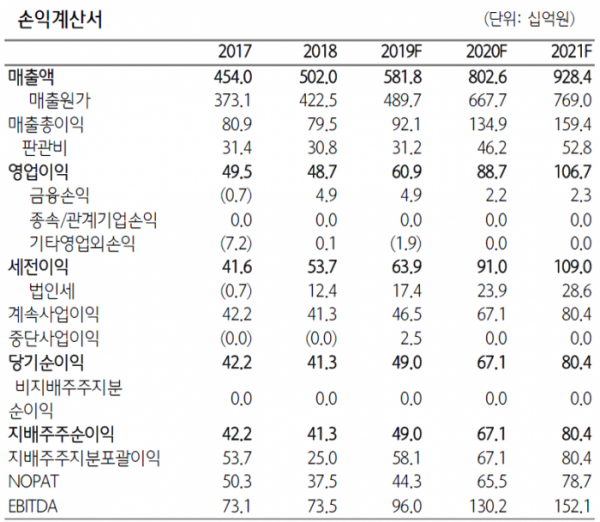

김 연구원은 “내년 매출은 전년동기 대비 38% 증가한 8026억 원, 영업이익은 46% 증가한 887억 원으로 가파른 성장세가 지속될 것”이라고도 전망했다.

그는 “이산화탄소 배출량 목표치 달성을 위해 자동차 OEM 업체들이 내년부터 전기차 모델 수를 크게 늘리면서 삼성SDI 등 주요 배터리 셀 업체들의 전기차 배터리 매출이 폭발적으로 증가할 것”이라며 “이에 따라 일진머티리얼즈의 I2B 매출 역시 가파른 성장이 예상된다”고 전했다.