시장 과열 양상·각종 규제 불구...그룹 자산 결합 땐 시너지 기대

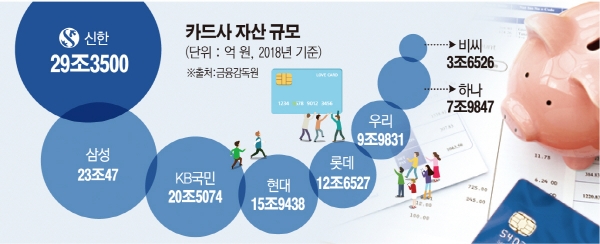

◇하나금융, 롯데카드 유력 인수 후보… 통합 시 3위로 ‘껑충’ = 22일 금융권에 따르면 하나금융이 롯데카드 유력 후보로 떠오르면서 카드업 판도 변화에 관심이 쏠리고 있다. 자산 규모로 따지면 롯데카드는 12조6527억 원으로 5위, 하나카드는 7조9847억 원으로 7위다. 두 회사가 통합하면 신한, 삼성 다음으로 몸집이 커진다.

카드사 관계자들은 두 회사 합병을 긍정적으로 보고 있다. 하나카드는 은행에 월급통장을 두고 있는 직장인들이 많이 쓰고, 롯데카드는 백화점과 할인마트 등 유통고객이 많기 때문이다. 중복고객이 없단 얘기다. 구매력이 큰 롯데백화점 VIP를 상대로 은행, 증권 등 계열사들이 자산관리 영업을 할 수 있다는 것도 장점이다.

롯데카드 예상 몸값인 1조5000억 원에 쏠 실탄은 두둑하다. 이승열 하나금융 최고재무책임자(CFO)는 “증자 없이 1조 원 정도는 인수합병(M&A)에 쓸 수 있다”고 밝혔다.

은경완 메리츠종금증권 연구원은 “중장기적으로 하나금융의 자본 효율성을 높이고, 성장성을 확보할 길은 M&A뿐”이라고 말했다.

◇KB금융, 카드사 군침?… 우리금융, 내년부터 빅딜 나설 듯 = 가장 큰 복병은 KB금융이다. 매각설이 나돌고 있는 삼성·현대카드 등을 품에 안을 경우 신한카드를 밀어내고 단숨에 1위 자리에 오를 수 있기 때문이다. 윤종규 KB금융 회장도 “좋은 가격에 궁합이 맞는 회사가 있다면 움직이겠다”며 M&A 의지를 드러내고 있다.

A금융그룹 관계자는 “롯데에 이어 삼성·현대카드도 그룹 지배구조 과정에서 매물로 나올 수 있다는 후문이 끊이지 않고 있다”며 “KB금융이 두 곳 중 한 곳만 안아도 신한과의 리딩뱅크 경쟁에서 확실한 우위를 점하게 된다”고 말했다.

M&A 시장의 큰손으로 떠오른 우리금융 행보에도 관심이 쏠린다. 이달 초 동양자산운용과 ABL자산운용을 인수한 우리금융은 표준등급법이 마무리되는 내년부터 빅딜에 나설 것으로 기대된다.

손태승 회장은 최근 우리카드 창립기념식에 참석해 “금융그룹의 실적이 비은행 계열사에 의해 판가름나고 있다”며 “카드사의 역할이 중요한 시점”이라고 말했다.