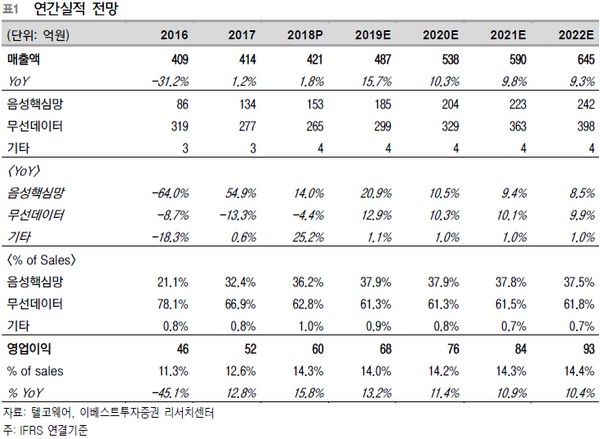

이베스트투자증권 정홍식 연구원은 “전일 발표한 작년 4분기 실적은 큰 의미가 없고 연간 실적으로 매출은 전년 대비 1.8%, 영업이익은 15.8% 늘었다”며 “중요한 점은 2016년을 저점으로 영업이익 2016년 46억 원→2017년 52억 원(+12.8%)→2018년 60억 원(+15.8%)→2019년 68억 원(+13.2%) 전망으로 실적개선이 진행 중이라는 것”이라고 평가했다.

정 연구원은 “5G 시장이 본격화하면 텔코웨어는 IoT-HSS(Home Subscriber Server)에서 신규 매출이 발생할 가능성이 크고 FV MANO 솔루션(가상화 기반에 서비스 장비를 탑재시켜 운용하는 클라우드 관리 솔루션) 수요가 증가할 것”이라며 “또 HLR(Home Location Register: 가입자의 위치, 인증, 단말기 전원상태 등을 파악해 음성통화가 가능하게 하는 기능)의 5G 형이 도입되어야 하기 때문에 긍정적”이라고 밝혔다.

그는 “작년 3분기 기준 텔코웨어의 순현금 695억 원+자사주 가치 548억 원의 합산 1243억 원은 시가총액의 95% 수준으로 밸류에이션이 절대 저평가 수준”이라며 “배당 메리트가 높고 향후 5G 시장이 확대된다면 성장관점에서 기회 요인이 많이 발생할 것”이라고 덧붙였다.