한은 물가하락에도 GDP갭률 플러스 전환 평가, 하반기부터 연내 2회 인상 지지

채권시장은 2일 약보합흐름을 보일 전망이다. 우호적인 대내 변수와 달리 미국채 금리가 급등하면서 이를 반영하는 수순은 필요해 보이기 때문이다.

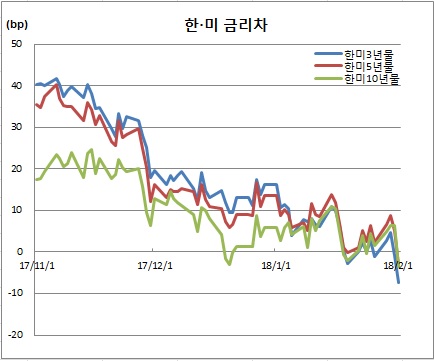

실제 밤사이 미 국채는 연준(Fed)의 3월 금리인상 가능성을 반영하면서 약세를 기록했다. 10년물 금리는 8.74bp나 오른 2.7918%를 기록해 2014년 4월3일 2.7984% 이후 3년10개월만에 최고치를 경신했다. 이에 따라 한미 10년물간 금리차도 -3.58bp를 기록하며 6거래일만에 역전을 재허용했다.

반면 국내 변수는 채권시장에 우호적 상황을 연출하고 있다. 전날 강세장의 원인이 되기도 했던 1월 소비자물가(CPI)는 1.0% 상승에 그쳤다. 이는 2016년 8월 0.5% 이후 1년5개월만 최저치다.

다만 여기서 한가지 주목할 점은 이같은 소비자물가에 대해 한국은행은 당초 예상경로를 밟아가고 있다고 봤다는 것이다. 한은은 당초 올해 CPI를 상반기 1.5%, 하반기 1.8%로 예측해 상저하고가 될 것으로 예상했었다.

특히 국내총생산격차, 즉 GDP갭률이 이미 플러스로 돌아섰다고 밝혔다. 이는 채권시장 일각에서 제기하는 연내 금리인상이 없을 것이라는 기대를 일축하기에 충분하다. 또 7월부터 시작될 연내 2회 금리인상 가능성에 무게가 실리는 대목이다.

기획재정부가 발표한 2월 국고채발행 계획도 시장 중립적으로 평가된다. 경쟁입찰 물량이 3000억원 늘었지만 5년물과 30년물에 선매출이 시작된다는 점을 감안하면 늘어난 것도 아니기 때문이다. 종목별 비중도 사실상 큰 변화가 없었다.

주말이다. 또 밤사이 미국에서 비농업부문 고용지표를 발표할 예정이다. 다음주 5일과 6일 국고채 3년물과 30년물 입찰이 진행될 예정이다. 이에 대한 대기모드도 예상해본다.