금융 당국이 2021년 신지급여력제도(K-ICS)를 도입할 계획인 가운데 보험회사가 자금차입 방식을 넓혀 금리위험 관리를 강화해야 한다는 주장이 나왔다.

19일 임준환 보험연구원 선임연구원은 ‘금리위험관리 수단으로서 자금차입 방식 확대의 필요성’ 보고서를 통해 금융위험관리를 보험사가 직면한 최우선의 경영과제로 꼽았다. 2021년 도입예정인 신지급여력제도(K-ICS)는 보험계약의 경제적 금리민감도를 기준으로 금리위험을 판단하기 때문이다. 이렇게 되면 보험사들은 현행 제도보다 금리위험에 더욱 취약해진다.

임 연구원은 이에 대비하기 위해 보험회사들이 자금차입 방식을 다양화해야 한다고 주장했다. 최근 보험사들이 후순위채, 신종자본증권 발행 등을 통해 선제적 자본확충을 하곤 있지만금리위험을 관리하는 수단으로는 효과적이지 않다는 지적이다.

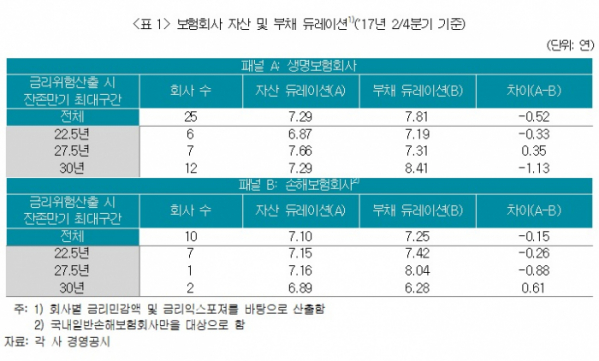

대신 자금차입 방식을 다양화해 '자산-부채 듀레이션(금리민감도) 갭'을 줄일 수 있다고 임 연구원은 주장했다. 예컨대 단기 자금 차입을 하고 해당 자금으로 장기 우량채에 투자하는 식이다. 그러면 부채 듀레이션은 줄고 자산 듀레이션은 늘어나 '자산-부채 듀레이션 갭'은 줄어들게 된다.

‘자산-부채 듀레이션 갭’이란 자산의 듀레이션과 부채의 듀레이션의 차이값이다. 값이 클수록 자산이 금리 변동위험에 더 크게 영향을 받는다는 의미다.

일각에서는 자금차입 방식을 다양화하는 것은 자금차입의 확대로 이어져 보험회사의 채무불이행위험 및 유동성위험을 높일 것이라는 우려가 나온다. 그러나 이는 시장규율, 지급여력제도 정교화, 유동성이 높은 보유자산 활용 등으로 관리할 수 있다고 임 연구원은 내다봤다.

아울러 보험회사가 금리위험에 따른 재무건전성 부담을 경감하기 위해서는 제도 연착륙을 위한 경과조치뿐만 아니라 가용자본 확충, 전통적 방식을 통한 요구자본 관리 등 다양한 자구적 노력을 병행해야 한다고 임 연구원은 주장했다.

임 연구원은 “보험회사의 자구노력의 일환으로 증자, 배당축소, 후순위채권 및 신종자본증권 발행 등을 통해 가용자본을 확충하는 방안도 병행해야한다“고 강조했다.