채운샘 하나증권 연구원은 19일 “한국항공우주의 목표주가는 2026년 예상 주당순이익(EPS)에 목표 주가수익비율(PER) 44배를 적용해 산정했다”며 “큰 폭의 주가 상승에도 불구하고 실적 개선의 초입 국면이라는 점을 감안하면 추가 상승 여력은 충분하다”고 밝혔다.

4분기 실적은 시장 컨센서스를 하회할 것으로 전망됐다. 이는 인도 예정이던 일부 완제기의 납품이 절차적 이슈로 지연된 데 따른 것으로 분석됐다. 다만 최근 1개월간 주가 상승률이 36.3%에 달하며 상장 이후 최고치를 기록한 점에 대해 채 연구원은 “지정학적 리스크 확대와 향후 실적 턴어라운드에 대한 기대가 선반영된 결과”라고 해석했다.

하나증권은 2026년 한국항공우주의 연간 영업이익을 5300억 원으로 추정하며 전년 대비 큰 폭의 실적 개선을 예상했다. 완제기 납품 대수는 지난해 10대 중반을 저점으로 2026년 50대 이상, 2027년 60대 이상, 2028년에는 70대 중반 이상으로 단계적인 증가가 전망됐다. 이에 따라 영업이익 역시 2025년 2800억 원에서 2026년 5300억 원, 2028년 8000억 원까지 계단식 성장이 예상된다는 분석이다.

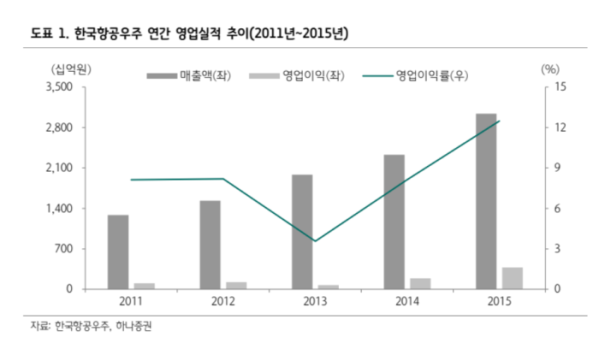

이번 업사이클은 과거 2011~2015년 실적 상승기와 유사한 흐름을 보일 것으로 평가됐다. 당시 한국항공우주는 내수 양산과 수출 완제기 확대를 바탕으로 매출과 이익이 동시에 성장했고, 주가는 5배 이상 상승했다. 채 연구원은 “이번 사이클 역시 초·중기에는 내수 KF-21과 소형무장헬기 인도가, 중·후반에는 폴란드·말레이시아·필리핀 등 수출 확대가 실적을 견인할 것”이라고 전망했다.

실적과 수주 모멘텀 모두 상대적 우위에 있다는 평가도 나왔다. 하나증권에 따르면 한국항공우주의 2026년 영업이익 증가율은 89%로, 국내 방산 피어 그룹 평균(35%)과 글로벌 주요 방산 기업 평균(24%)을 크게 웃돈다. 수주 파이프라인은 35조 원 이상으로 추산되며 이는 시가총액 대비 약 2.3배 규모다.

가장 기대감이 높은 사업으로는 UJTS 프로젝트가 꼽혔다. 해당 사업은 2월 말 제안요청서(RFP) 최종안 발표가 예정돼 있어, 단기 수주 모멘텀으로 작용할 가능성이 크다고 예상했다.