투자의견 ‘매수’ 유지…목표주가 12만 원으로 하향

신한투자증권은 기아에 대해 2분기 미국의 수입차 관세 시행이 하방압력 요인이 될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 13만 원에서 12만 원으로 하향 조정했다. 전 거래일 기준 종가는 8만8200원이다.

11일 박광래 신한투자증권 연구원은 “최근 주가 하락으로 주가수익비율(PER)은 4배 아래로 내려갔고 예상 배당수익률은 7%를 상회했다”며 “올해 7000억 원의 자사주 매입·소각을 통한 주주가치 제고도 예상된다”고 했다.

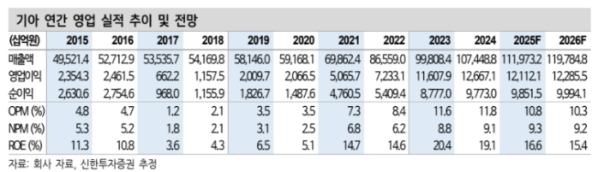

박 연구원은 “1분기 실적은 매출액 27조 원, 영업이익 3조1000억 원으로 시장 기대치에 부합할 전망”이라며 “미국 시장 인센티브는 전년 동기 대비 약 2배 상승했다”고 했다.

그는 “원·달러 환율이 전년 동기 대비 9% 이상 오르며 채산성 개선에 기여했다”며 “고수익 차종 판매 확대에 따른 평균판매가격(ASP) 상승과 판매 증가가 인센티브 부담을 일부 상쇄할 것”이라고 했다.

박 연구원은 “2분기 이후부터는 미국의 25% 수입차 관세 시행이 수익성에 본격적인 하방 압력 요인으로 작용할 전망”이라며 “미국 시장 영업이익률은 15~19% 수준으로, 전사 영업이익의 약 60%의 비중을 차지하는 것으로 추정한다”고 했다.

그는 “관세 부담을 가격 전가 없이 주문자상표부착생산(OEM)사가 다 안고 간다고 가정하면 현지 생산 비율 등을 감안 시 당초 이익 예상치보다 5% 이상의 이익 추정치 하향이 이뤄져야 할 것”이라고 했다.

박 연구원은 “유럽에서는 전기차 볼륨 모델의 출시 효과로 하반기 판매 회복이 기대된다”며 “전기차 신차 출시로 당장의 이익을 기록하기보다는 점유율 확대와 기술 기반 확장을 우선하는 전략을 취할 가능성이 높아 단기적으로 수익성 개선에 큰 기여는 하지 못할 전망”이라고 했다.

그는 “올해 매출액은 112조 원, 영업이익 12조1000억 원을 전망한다”며 “기존 추정치 대비 매출액과 영업이익을 각각 1.7%, 6.7% 하향했다”고 했다.

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2285920.jpg)