신한투자증권, 투자의견 ‘매수’ 유지…목표주가 3만7000원으로 하향

신한투자증권은 원익QnC에 대해 정보기술(IT) 우려로 주가가 부진하지만, 실적과 성장 모멘텀이 유효한 것으로 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 4만8000원에서 3만7000원으로 하향 조정했다. 전 거래일 기준 종가는 2만2600원이다.

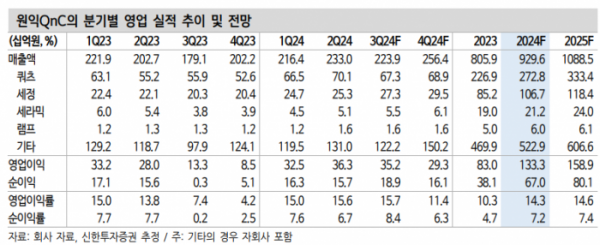

23일 오강호 신한투자증권 연구원은 “2분기 영업이익 호실적 발표에도 주가는 부진하다”며 “업황 우려에 산업 전반의 낙폭 확대로 밸류에이션을 하향하고 실적은 올해 기존 영업이익 대비 -3% 소폭 변경하며 목표주가를 하향 조정하나, 성장 모멘텀이 유효해 반등을 기대한다”고 했다.

오 연구원은 “고객사 및 제품 포트폴리오 다변화로 올해 성장 스토리를 입증했다”며 “내년의 경우 자회사 영업이익 30% 실적 성장, 비메모리 매출 확대로 쿼츠 매출액 22% 성장을 전망한다”고 했다.

오 연구원은 “3분기 영업이익은 352억 원을 전망한다”며 “지난해 4분기 이후 계단식 성장을 기록해 특히 2022년 상반기 최대 실적을 기록한 시점을 상회할 것”이라고 했다.

그는 “호실적 배경은 자회사와 쿼츠, 세정 등 주요 사업부의 실적 조화로 판단한다”며 “하반기 쿼츠 제품 가동률은 80~85% 추정으로 긍정적”이라고 했다.

또 그는 “과거와 달리 대만 법인 생산능력 확대를 통한 비메모리 시장 진입 가속화로 올해 비메모리 매출 비중은 전년 대비 20% 성장할 것으로 추정한다”며 “이는 IT 사이클 우려에도 안정적인 실적의 주요 이유”라고 했다.