농협은행 WM연금부 김형리 차장

지난 9일에는 미국발 훈풍과 외국인 매수세에 힘입어 사상 처음으로 2380선을 넘어섰다. 코스닥도 8거래일 연속 상승하며 670선에 안착했다. 코스피와 코스닥 시장 모두 시가총액이 사상 최대치를 기록했다. 지난 5일 기준 코스피의 시가총액은 1534조 원으로 지난해 말 1308조 원 대비 17.22% 증가했다.

이미 주식이나 주식형 펀드를 보유하고 있는 고객들은 지수가 더 상승한다는 기대감에 부풀어 있다. 일부 고객들은 손실된 펀드가 원금 회복된 것을 확인하고 환매한 후 다시 주가가 하락하여 자금을 투자할 기회만 엿보고 있다고 한다.

증권가에서는 코스피 지수가 3000을 뚫을 거라는 소문도 나돈다.

이런 시장에서 투자를 주저하는 고객들, 지난 2007년의 기억을 떠올리며 원금 회복된 펀드자금에 대해 다시는 손실을 보지 않고 싶은 보수적인 고객들에게 꼭 추천하고 싶은 상품이 있다.

미국의 금리상승에 힘입어 호황을 누리던 뱅크론 펀드의 맞춤형 펀드로서 금리연동 대출채권을 만기 매칭한 펀드이다.

이 상품은 공모매칭형 펀드로서 가입금액과 인원수 제한이 없고 국내 AA-등급에 해당하는 우량한 기업이 발행하는 대출채권에 투자하면서 연 4% 수준(보수 차감 후)의 금리를 받을 수 있는 유일한 펀드이다.

금리연동 대출채권이란 은행 등 금융기관이 투자등급(S&P기준 BBB-) 미만의 기업에 자금을 대출하고 이자를 받는 담보대출채권으로 변동금리 뱅크론(Floating Rate Bank Loans)이라고도 한다.

금리연동 대출채권의 특징은 인컴이 주 수익원이며 일반적인 고정금리 자산이 아닌 변동금리 자산으로서 미국 기준금리 인상 시 리보금리 상승에 따라 이자수익이 증가하는 것이다. 올해 총 세 차례의 금리 인상을 예고한 미 연방준비제도(Fed)는 지난 3월에 이어 이달에도 금리를 올릴 것으로 예상되고 있다.

이 펀드는 만기보유 전략을 주요 전략으로 구사하여 안정적인 인컴 수익을 추구하고, 3년 고정만기형의 단위형(모집기간 이외 추가납입 불가) 구조로서 매년 결산 시에 이익분배금을 현금으로 자동 지급한다는 점에서 기존 금리연동펀드와 차이가 있다.

주의할 점은 이 펀드를 만기 전에 환매하면 이익금이 아닌 환매 금액에 1년 미만은 10%, 2년 미만은 7%, 3년 미만은 2%의 수수료를 받는다는 것이다. 따라서 반드시 3년 이상의 여유자금으로 이 상품에 가입하길 권유한다.

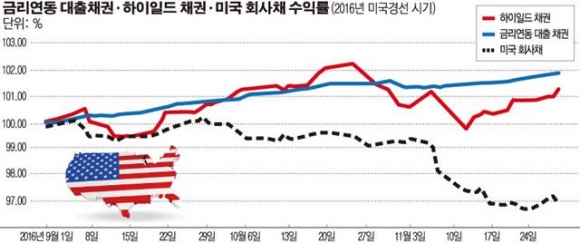

금리연동 대출채권과 하이일드 채권, 미국 회사채의 수익률을 2016년 9월부터 2016년 11월 미국 경선 시기의 그래프를 통해 비교해보면 아래와 같다. 금리연동채권은 하이일드 채권과 미국 회사채보다 변동성도 작고, 미국 경선 이후 미국채 금리 급등 구간에서 금리 인상으로 인한 자본 차손도 발생하지 않았다.

대출채권에 대한 부도 위험을 걱정한다면 이 펀드에 편입되는 대출채권이 자본 구조상 선순위인 선순위 담보부 대출채권으로 기업부도 시 무담보부 채권보다 채무상환 순위상 우위에 존재한다는 것을 기억할 필요가 있다. 높은 회수율로 인해 비우호적인 신용환경에서는 하이일드 채권보다 오히려 원본 손실률이 낮다.

코스피가 새 정부 출범 이후 상승 기세를 펼치면서 투자자들은 예전 2007년의 분위기를 예상하는 듯하다.

하지만 투자에는 늘 ‘고수익은 고위험이 따른다’라는 사실을 염두에 두고 상승장에 덩달아 묻지마 투자를 하는 것을 자제하기를 권한다.

또한 3년의 여유자금이라면 1%대의 정기예금에 단순하게 넣어두기보다는 포트폴리오 분산 투자 차원에서 앞서 설명한 금리연동 대출채권 펀드에 투자하는 것을 다시 한 번 추천한다.

!["아일릿, 뉴진스 '이미지' 베꼈다?"…민희진 이례적 주장, 업계 판단 어떨까 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2017314.jpg)