최대주주 참여 미지수 ... 실권 땐 지분율 역전될수도

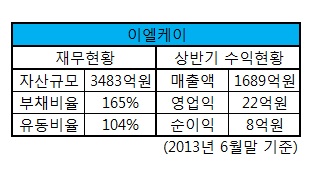

코스닥 상장사 이엘케이가 182억원 규모의 자금 조달에 나선 가운데 최대주주가 참여결정을 내리지 않아 귀추가 주목되고 있다. 최대주주가 증자에 참여하지 않을 경우 지분율 하락으로 경영권 리스크가 우려된다.

5일 금융감독원에 따르면 이엘케이는 보통주 350만주를 발행하는 182억원 규모의 일반공모 유상증자를 실시키로 결정했다. 신주 예정발행가액은 5200원으로 지난 1일 종가보다 약 20% 할인된 금액이다.

다이오드, 트랜지스터 및 유사 반도체소자 제조업체인 이엘케이는 이번 유상증자를 통해 조달한 자금 중 약 110억원을 ITO(산화인듐주석)필름 구매를 위한 운영자금으로 사용하고, 잔여금액 약 72억원을 오는 12월부터 도래하는 장기차입금 상환에 사용할 예정이다.

주목되는 점은 이번 유상증자에 이엘케이 최대주주인 신 대표가 투자여부를 아직 결정하지 못했다는 것이다. 신 대표는 보유 지분율이 19.15% 수준에 그치는 가운데 이번 유상증자 미참여시 지분율 하락이 불가피하다. 이 경우, 신 대표는 워런트 보유분 주식을 제외한 15.33%로 특수관계인을 포함해도 16.86%로 지분율이 하락하게 된다.

이엘케이는 지난 4일 “현재 최대주주는 당사의 창업주로 19.15%의 지분율을 보유하고 있으며 보통주 지분율은 본건 유상증자 후 15.33%로 하락해 지분율이 취약해질 것”이라고 투자위험 사항을 밝혔다.

이번 신주의 지분율은 기존 주식 대비 24.9% 수준으로 최대주주보다 지분율이 높다. 이에 안정적인 경영권 확보에 어려움이 따를 수 밖에 없는 상황이다.

이와 함께 회사 측은 “또한 신 대표는 지분 269만1757주 중 184만1736주가 주식담보대출을 위한 담보로 제공돼 있어 향후 주가 하락시 추가 담보를 요구할 가능성이 있다”고 명시하고 있다.

이엘케이의 유상증자 청약예정일은 오는 6일부터 양일간 실시되며 납입일은 오는 11일까지다. 신주의 상장예정일 오는 21일이뤄질 예정이다.