NH투자증권은 23일 현대건설에 대해 원가율 회복이 다소 지연되고 있다면서도 수주경쟁력, 순현금 규모에 집중해야 된다고 밝혔다. 투자의견은 매수, 목표주가는 4만3000원을 유지했다.

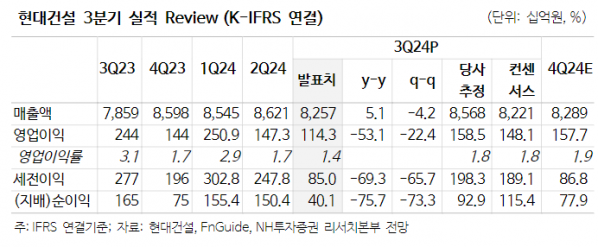

이은상 NH투자증권 연구원은 "3분기 매출액은 전년 동기 대비 5% 증가한 8조3000억 원, 영업이익은 53% 감소한 1143억 원으로 컨센서스와 추정치를 하회한다"며 "이는 사우디 마잔 프로젝트 관련 추가 원가 반영이 있었기 때문"이라고 말했다.

그는 "주요 원자재 가격 인상, 안전품질 비용 증가로 원가율 회복 시점은 다소 지연되고 있다"면서도 "국내 부문 원가율은 상반기를 기점으로 점차 안정되고 있고, 사우디 마잔 현장의 정산도 연내 마무리될 수 있을 것으로 예상된다"고 했다.

이 연구원은 "3분기 신규 수주는 반포 주공1단지, 사우디 자푸라 패키지 등이 반영되며 연간 가이던스(29조 원)의 77% 달성했다"며 "연내 약 40개 주택 현장의 입주, 해외 대형 플랜트 현장 마일스톤 달성으로 연말 순현금 규모는 지난해 말 수준으로 회복 가능할 것"이라고 내다봤다.

그러면서 "지난해 주택 부문 착공 부족과 현대엔지니어링의 그룹사 물량 수주 공백은 도시정비사업, 준자체사업 현장들의 착공으로 일부 보전 가능할 것"이라며 "당장의 원가율 개선보다는 기업의 수주 경쟁력, 순현금 규모 등의 체력에 집중할 필요가 있다고 판단한다"고 했다.