수주잔고 5년 치 넘게 쌓여…31조7000억 원 규모

3분기 실적 청신호…대규모 신규시설 투자 발표

한화에어로스페이스가 인적분할 이후에도 주가 상승세를 꾸준히 이어가고 있다. 분할 전 마지막 거래일 시가총액을 넘어선 것은 물론이고, 52주 신고가도 연일 경신하기도 했다.

회사의 미래도 밝다. 곧 발표될 3분기 실적에선 영업이익 서프라이즈가 전망되며, 최근 대규모 신규시설 투자계획까지 발표하는 등 미래에 자신감을 드러냈다.

한화에어로스페이스는 8월 29일 인적분할을 실시했다. 방산부문과 비방산부문을 분리하기 위함이었다. 이를 통해 신설된 지주회사인 한화인더스트리얼솔루션즈는 인공지능(AI) 솔루션 기업인 한화비전과 반도체 장비 기업인 한화정밀기계를 100% 자회사로 두게 됐다. 이를 위해 9월 26일까지 약 한 달간 거래가 정지된 바 있다.

인적분할 전 마지막 거래일에 한화에어로스페이스 시가총액은 14조7000억 원을 기록했으나, 거래재개 당일 한화에어로스페이스는 14조4000억 원, 한화인더스트리얼솔루션즈는 1조8000억 원을 기록하는 등 총 16조2000억 원을 기록하며 이미 분할 전 시총을 뛰어넘었다.

이후 한화에어로스페이스 주가 상승은 다시 시작돼 이달 4일, 7일, 8일 연이어 52주 신고가를 경신했다. 15일 기준 다시 한번 신고가를 다시 쓰며 시총 17조 원 고지를 밟았다. 한화인더스트리얼솔루션즈도 현재 2조3000억 원의 시총을 기록하면서, 두 회사는 시총 총합 20조 원을 앞두고 있다.

거래재개 시점에 세계정세 분위기도 주가를 끌어올리는데 한몫했다. 지난달 27일 이스라엘이 레바논 무장단체 헤즈볼라 수장을 암살한 뒤 이란이 대규모 미사일 공격으로 맞서며 중동지역 긴장감이 고조되던 시기다. 현재도 이스라엘과 이란의 지정학적 리스크가 산적해 있다.

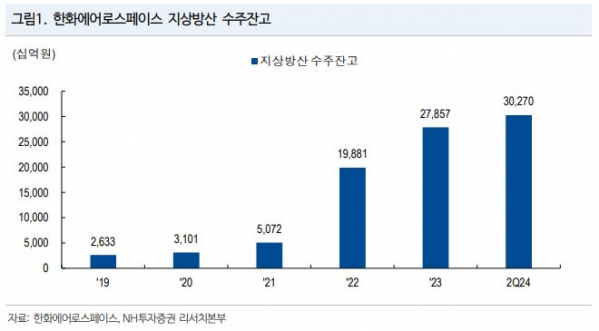

증권업계에선 한화에어로스페이스의 미래에도 주목 중이다. 우선 수주잔고가 약 5년 치(올해 지상 방산 매출액 추정치 기준)가 넘게 쌓여있다. 금액으로 보면 약 30조3000억 원에 달한다. 여기에 지난 7월 계약한 루마니아 자주포 1조4000억 원까지 더하면 31조7000억 원에 달하는 수주잔고를 보유 중이다.

게다가 3분기 실적도 청신호다. 에프앤가이드에 따르면 15일 기준 한화에어로스페이스 3분기 매출액은 2조8571억 원, 영업이익은 3326억 원을 기록할 것으로 전망 중이다. 전년 대비 매출액(1조9815억 원)은 44%, 영업이익(1147억 원)은 289% 늘어날 것으로 보고 있다.

회사도 미래에 대한 자신감을 드러내고 있다. 한화에어로스페이스는 지난달 25일 대규모 신규시설 투자계획을 발표했다. 국내외 수요 대응 등을 위해 2026년 말까지 6673억 원을 투자해 추진장약 스마트공장을 구축하겠다는 것이다. 최근 3년 평균 설비투자금액이 연간 847억 원 (별도 기준)이었음을 고려하면 이례적 대규모 투자다.

증권가에선 한화에어로스페이스 목표주가를 올리고 있다. 최근 KB증권은 기존 32만5000원에서 42만5000원으로 목표주가를 올려잡았으며 투자의견까지 매수로 상향조정 했다. 이 밖에도 교보증권(35만8000원→43만3000원), NH투자증권(33만 원→42만5000원), 신한투자증권(27만 원→40만5000원) 등도 일제히 목표주가를 상향했다.

이재광 NH투자증권 연구원은 “한화에어로스페이스는 올해 3분기에도 K9 자주포와 다연장 로켓 천무의 폴란드 수출 영향으로 전년 대비 영업이익이 급증할 전망”이라며 “향후 기수주분 인도로 인한 실적 성장이 예상되며 글로벌 안보위협 증가로 신규 수주 계약도 이어질 수 있을 것”이라고 분석했다.