국내 기업대출 규모가 빠르게 증가하는 가운데 부동산·건설업종의 재무 건전성이 더 나빠지고 있다는 우려가 나왔다.

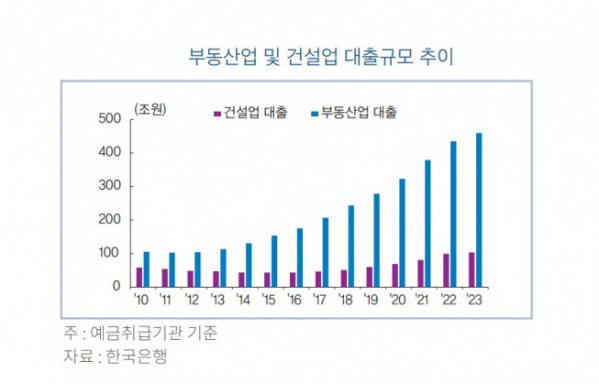

김현태 한국금융연구원 연구위원은 9일 ‘국내 부동산 및 건설업 재무 건전성 점검’ 보고서에서 “코로나 19 팬데믹 이후 국내 기업대출 규모가 연평균 약 11.8%의 증가세를 보이고 있는 가운데 부동산과 건설업의 경우 이를 상회하는 증가세를 보였다”며 이같이 밝혔다.

보고서에 따르면 부동산업(조사대상 7511개 기업)의 대출 규모는 작년 말 459조8000억 원으로 코로나19 팬데믹 직전인 2019년말보다 65%(181조3000억 원) 가량 급증했다. 건설업(조사대상 2327개 기업) 역시 같은 기간 대출규모가 약 72.8% 증가했다.

특히 부동산 기업의 경우 부채비율(부채/자본·중간값 기준)이 글로벌 금융위기 이후 낮아졌다가 2010년 이후 증가세로 전환해 2022년 345.6%로 정점을 기록했다. 다만 지난해에는 295.4%로 다소 내려갔다.

유동비율(유동자산/유동부채)은 2021년 137.1%로 10년 연속 130%대를 유지했으나, 2022년 128.6%, 지난해 115.9%로 하락했다. 이자보상비율(영업이익/총이자비용)은 2016년 이후 빠르게 하락해 지난해 말 1.08을 기록했다.

김 연구위원은 “특히 3분위수 기업 이자보상비율이 2016년 10.7에서 지난해 3.1로 하락해, 업종 내에서 상대적으로 상환능력이 우수한 기업도 이자 부담이 빠르게 증가했다”고 지적했다.

건설의 경우 2000년대 디레버리징(차입 축소)이 진행됐다가, 2010년대 이후 부채비율이 다시 증가해 지난해 말 기준 110.5%를 기록했다. 유동비율은 2023년 말 174.7%로 양호한 수준이나, 팬데믹 이전인 2019년(223.7%)과 비교하면 49.0%포인트(p) 하락했다.

건설업 기업의 이자보상비율은 지난해 2.7로 2017년(12.4)의 5분의 1 수준으로 떨어졌다. 부채비율이 증가하면서 원리금 상환 부담이 커진 데 비해 최근 건설업 영업이익률이 둔화하며 수익성은 낮아진데 따른 것이다.

상환능력 취약 기업이 보유한 대출금 비중도 부동산업과 건설업 모두 글로벌 금융위기(2009년), 코로나19 팬데믹(2020년) 당시보다 높았다.

이자보상비율 1 미만 기업 대출금 비중은 지난해 말 기준으로 부동산과 건설업이 각각 44.2%, 46.6%를 기록했다. 전체 대출금 절반 정도를 상환능력 취약 기업이 보유 중인 것이다.

부채비율 기준(부채비율 200% 초과) 상환능력 취약 기업 비중도 부동산업이 63.0%, 건설업이 49.7%로 높은 수준이다.

김 연구위원은 “2010년대 중반 이후 부동산업과 건설업에 대한 신용공급이 빠르게 증가하면서 해당 업권 기업 재무 건전성 수준은 외환위기를 겪고 난 직후인 2000년대 초반이나 글로벌 금융위기인 2009년 수준보다도 악화했다”고 판단했다.

그러면서 “상환능력 취약 기업 보유 부채 비중이 이미 높은 상황에서 부동산 경기 둔화가 지속될 경우 취약 기업 연체율이 빠르게 증가할 가능성에 유의할 필요가 있다”면서 “향후 점진적인 차입 축소를 유도할 필요가 있다”고 조언했다