금융감독원은 지난해 기업공개(IPO)가 중소형을 중심으로 건수와 규모가 증가하고, 투자심리가 상승하는 등 시장 회복세가 나타났다고 분석하는 한편, 공모주 주가 변동성도 높아져 유의가 필요하다고 당부했다.

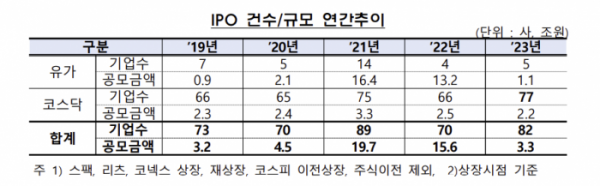

27일 금감원에 따르면 작년 IPO 건수는 82건으로 2022년 70건 대비 늘었다. 이 중 중소형 IPO는 62건으로 2022년 52건 대비 증가했다. 총 공모금액은 3조3000억 원으로 2022년 초대형 IPO였던 LG에너지솔루션(12조7000억 원)을 제외한 2조9000억 원 대비 16% 늘었다.

수요예측에 참여한 기관은 총 1507곳으로 운용사(펀드) 참여가 늘면서 최대 규모를 기록했다. 수요예측 경쟁률은 평균 925대 1, 일반투자자 청약 경쟁률은 평균 934대 1로 전년 대비 각각 10.6%, 20.5% 증가했다.

더불어 수요예측 후 희망가격 상단 이상으로 공모가를 확정하는 비중도 2022년 54.2%로 74.4%로 크게 늘었다. 특히 희망밴드 상단 초과 비중은 47.6%로 밴드상단 확정 비중(26.8%)을 추월했다.

또한, 기관투자자 의무보유 확약 비율은 26.4%로 2022년 대비 3.7%포인트(p) 상승했다. 2023년 7월 1일 의무보유 확약 물량 우선배정 제도 도입 후 의무보유확약 비율은 27.7%로 시행 이전 대비 3.6%p 증가했다.

확약기간은 3개월(13.9%)이 2022년 대비 4.1%p 늘어났고, 이외에는 6개월 5.2%, 1개월 4.2%, 15일 2.4% 등 전년 대비 유사했다.

기관투자자별 배정 비율은 운용사가 56.8%, 외국인이 11.1%, 기타(투자일임 등) 20.6%, 연기금·은행 등(7.8%) 순으로 많았다.

지난해 평균 청약 경쟁률은 934대 1로 2022년 775대 1 대비 20.7% 늘었다. 청약증거금은 총 295조 원이 동원됐으며, 2022년 LG에너지솔루션이 동원한 114조를 제외한 207조 원 대비 42.5% 많았다.

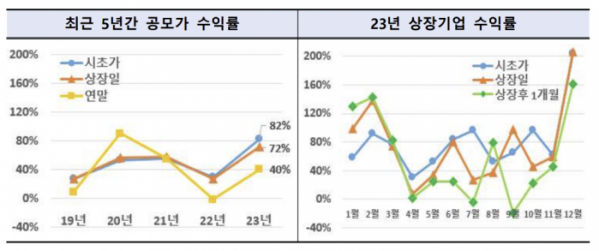

공모가 대비 상장일 평균 시초가와 종가 수익률은 2023년 각각 82%, 72%로 2022년(30%, 28%) 대비 크게 상승했다.

다만, 금감원은 공모주 주가변동에 대한 위험을 경고했다. 금감원은 “지난해 12월 이후 ‘따따블’(공모가 대비 400% 상승)을 기록한 신규상장기업 5곳 중 3곳이 상장일 대비 약 49.7% 손실을 기록 중”이라며 “투자자들은 공모주의 높은 가격 변동 위험을 고려해 신중히 투자할 필요가 있다”고 말했다.