1분기 은행 차주별 대출태도 모두 상승…“대기업 중심으로 완화 전망”

대출 수요, 기업은 증가·가계는 중립 수준으로 예상…“기업, 운전자금 수요 지속”

비은행권 대출태도, 보험권 제외 여전히 강화 기조…“여신건전성관리 차원”

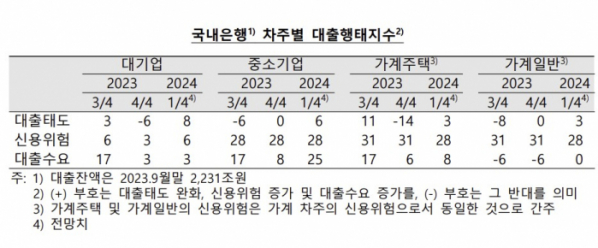

한국은행이 23일 발표한 금융기관 대출행태서베이 결과에 따르면 올해 1분기 국내은행의 차주별(대기업·중소기업·가계주택·가계일반) 대출태도지수는 5로 작년 4분기(-6)에서 플러스(+)로 전환했다. 작년 3분기(-2) 마이너스로 돌아선 이후 2분기 만에 플러스로 돌아선 수치다.

대출태도지수는 ‘100~-100’ 사이에 분포하며 지수가 양(+)이면 ‘완화(증가)’라고 응답한 금융기관의 수가 ‘강화(감소)’보다 많다는 것을 의미한다. 음(-)이면 그 반대를 의미한다. 국내은행의 차주별로 대출태도지수를 전분기와 비교하면 △대기업 -6→5 △중소기업 -6→8 △가계주택 -14→3 △가계일반 0→3이다.

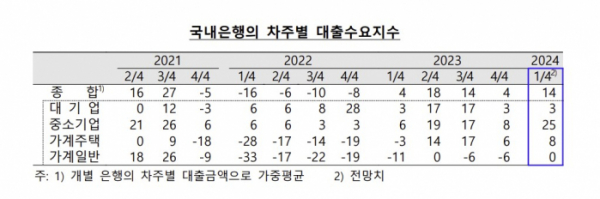

차주들의 대출수요의 경우 기업은 증가하는 반면, 가계는 중립 수준으로 전망했다. 국내은행의 차주별 대출수요지수는 작년 4분기 4에 올해 1분기 14로 10포인트 상승했다. 같은 기간 차주별로 대출수요지수는 △대기업 3→3 △중소기업 8→25 △가계주택 6→8 △가계일반 -6→0이다.

한은 관계자는 “다만 가계 주택대출의 경우 분양·입주 물량 감소에 따른 전세가격 상승으로 인해 전세자금대출을 중심으로 소폭 증가할 전망”이라고 분석했다.

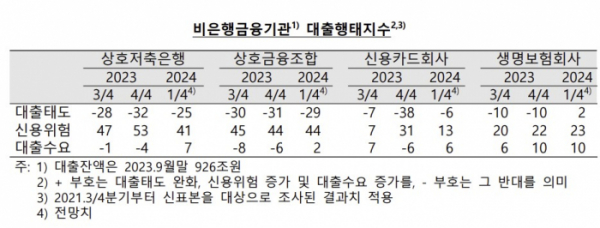

비은행금융기관별 대출태도지수를 작년 4분기와 비교하면 △상호저축은행 -32→-25 △상호금융조합 -31→-29 △신용카드회사 -38→-6 △생명보험회사 -10→2으로 집계됐다.

한은은 1분기중 비은행금융기관에 대한 대출수요는 가계 생활자금 및 기업 운전자금 중심으로 증가할 것으로 전망했다. 비은행금융기관별 대출수요지수 △상호저축은행 -4→7 △상호금융조합 -6→2 △신용카드회사 -6→6 △생명보험회사 10→10으로 나타났다.

신용위험은 은행·비은행권 모두 높은 수준을 지속할 것으로 예상됐다. 국내은행의 올해 1분기 차주별 신용위험지수는 31로 작년 4분기와 같았다. 작년 3분기부터 신용위험지수는 31을 나타내고 있다. 차주별 신용위험지수는 △대기업 3→6 △중소기업 28→28 △가계 31→28로 집계됐다.

한은 관계자는 “1분기 중 기업의 신용위험은 일부 업종 및 영세 자영업자의 채무상환능력 저하 등으로 중소기업을 중심으로 높은 수준이 지속될 전망”이라며 “가계의 신용위험도 대출금리 상승에 따른 이자부담 증대 등으로 높은 수준이 지속될 전망”이라고 진단했다.

비은행금융기관들의 상황도 비슷하다. 1분기 중 비은행금융기관별 차주 신용위험지수는 △상호저축은행 53→41 △상호금융조합 44→44 △신용카드회사 31→13 △생명보험회사 22→23으로 각각 조사됐다. 한은 관계자는 “저신용·저소득층의 채무상환능력 저하 및 부동산 관련 대출의 신용위험이 지속되고 있는데 주로 기인한다”고 분석했다.