올해 IPO 62~74개 수준 전망…코로나 이전 평균보다 10% 증가

온라인 주식 커뮤니티에 어느 투자자가 올린 글이다. 계묘년(癸卯年) 세뱃돈들이 갈 길을 잃었다. 얼어붙은 증시에 자녀들의 세뱃돈을 공모주에라도 넣어볼까 했지만, 소위 ‘대어’라고 불릴만한 공모주가 실종된 탓이다.

1월부터 기업공개(IPO) 시장에 찬바람이 불고 있다. IPO 대어로 꼽혔던 새벽배송 플랫폼 ‘마켓컬리’ 운영사 컬리는 상장을 연기하기로 했다.

IPO 한파는 다른 기업들에도 불어닥쳤다. 케이뱅크의 IPO에도 빨간 불이 켜졌다. 해외 공모를 진행하려면 케이뱅크는 마감 기한 내에 금융감독원에 증권신고서를 제출해야 한다. 하지만 케이뱅크는 마감 기한까지 금융감독원 증권신고서를 내지 않았다.

이에 따라 케이뱅크가 상장을 강행할 경우 미국을 제외하고 투자설명서 제출 의무가 없는 홍콩, 싱가포르 등의 해외와 국내 공모로 물량을 채워야 한다. 증권업계는 사실상 케이뱅크가 IPO를 연기할 수 있다고 보고 있다.

새벽 배송 전문업 오아시스는 설 연휴 이후 본격적인 공모절차에 돌입하며 투자자들의 갈증을 풀어줄 전망이다. 오아시스는 12일 금융감독원에 증권신고서를 제출하고 코스닥 상장 절차에 돌입했다. 공모 희망가 밴드는 3만500~3만9500원으로 총 공모금액은 1597억~2068억 원 규모다. 공모 주식 수는 523만6000주다. 이에 따른 예상 시가총액은 1조~1조2535억 원 사이다. 다음 달 7~8일 수요예측을 진행한 후, 14~15일 일반청약을 거쳐 2월 중 코스닥 시장에 입성할 예정이다. 대표 주관사는 NH투자증권, 한국투자증권이 맡았다.

골프존카운티의 상장 추진 여부도 관심사다. 골프존카운티는 지난해 8월 심사 승인을 받았다. 통상 상장 예비심사 통과 후 6개월 안에 기업공모 절차를 끝내지 않으면 재심사를 받아야 한다. 골프존카운티는 다음 달 22일 전에 공모 절차를 끝내야 하는 상황이다. 골프존 카운티의 추정 시가총액은 2조 원 수준이다.

이밖에 올해 주요 신규 상장 예상기업으로 CJ올리브영, 카카오엔터, SSG닷컴, 식신, 11번가, 야나두, SK에코플랜트, 에코프로머티리얼즈, 세븐브로이, LG CNS 등이 거론된다.

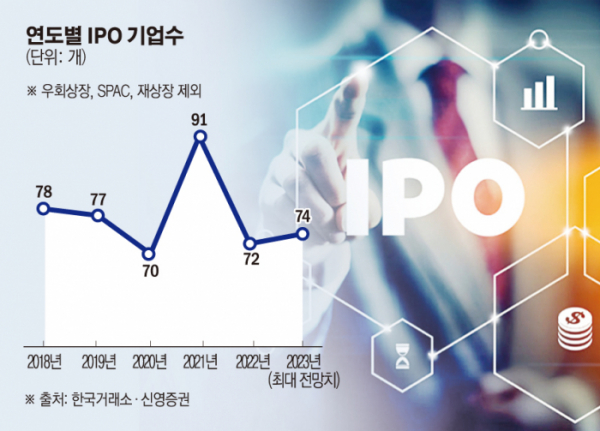

신영증권 등 증권업계에 따르면 올해 IPO 시장 상장 종목수는 62~74개 수준에 이를 것으로 전망된다. 이는 공모주 시장 활황기인 코로나 이후 기간(2020~2021년)의 평균(85개)보다는 낮지만, 2011~2020년 10년 평균인 63개보다는 약 10% 증가하는 것이다.

연간 70~80개 수준의 신규상장 기업수는 우리 증시의 기초 체력이다. 지난해 말에서 현재까지 IPO 시장의 분위기가 반등했다고 말하기 어렵지만, 청구서 접수 기업의 추이가 견조한 덕분에 신규 상장 기업수는 작년 대비 소폭 증가할 것으로 예상된다.

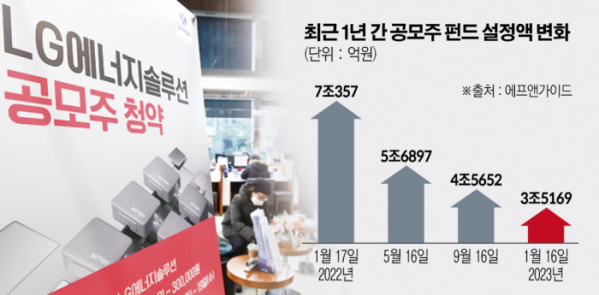

올해 공모금액은 약 5조2000억~7조3000억 원 수준으로 전망된다. 2021년 20조 원, 2022년 16조 원 대비 절반 이상 감소한 것이지만, 이전 5년과 10년 평균에 비해선 25~38% 이상 증가한 규모다. 작년 LG에너지솔루션을 제외한 공모 규모 3조4000억 원에 비하면, 2배 가까운 반등이라고 해석할 수 있다.

최종경 흥국증권은 연구원은 “선수들은 풍성하지만, 침체된 증시가 얼마나 되살아나 IPO 시장에 불을 옮길지가 승부처가 될 것”이라며 “올해 IPO 주요 테마로 공장자동화(FA), 리사이클, 콘텐츠, 일상의 회복(소비, 여행 등), 스팩(SPAC) 등이 예상된다”라고 전망했다.

![[찐코노미] 2026년 로봇 산업, 검증의 시간…현대차가 답인가](https://img.etoday.co.kr/crop/320/200/2272355.jpg)