하나증권이 SK하이닉스에 대해 올해 적자 확대가 불가피할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 11만5000원으로 하향조정했다. 전 거래일 기준 종가는 8만6800원이다.

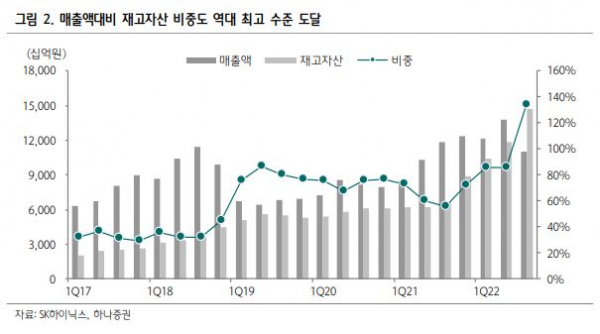

13일 김록호 하나증권 연구원은 “SK하이닉스의 2022년 4분기 매출액은 7조000억 원, 영업손실은 1조 원으로 전망한다”며 “모바일과 PC 중심으로 IT 제품의 수요가 급감하며, 디램과 낸드 모두 출하가 전 분기보다 6% 감소하고, 가격 하락폭도 26%에 달하는 것으로 추정된다”고 했다.

김 연구원은 “디램은 소폭의 흑자를 시현하지만, 낸드 적자가 1조 원을 초과하며 전사 기준 손실이 1조 원에 달할 것으로 추산된다”며 “2022년 4분기 생산은 전 분기보다 증가했기 때문에 재고 부담은 더욱 확대됐을 것”으로 봤다.

김 연구원은 SK하이닉스의 2023년 연간 매출액은 23조7000억 원, 영업손실은 7조2000억 원을 예상했다.

그는 “디램 출하는 지난해 대비 2% 증가에 불과하고, 가격은 48% 하락할 것”이라며 “낸드 출하도 지난해 대비 4%에 증가에 그치고, 가격은 51% 하락할 것”으로 예상했다.

이어 “디램과 낸드 모두 제조 업체들의 공급 축소가 적극적으로 진행 중이거나 진행될 예정”이라고 덧붙였다.

다만 그는 “수요가 워낙에 불확실한 상황이기 때문에 매출액 규모의 하향 조정에 따른 적자 확대가 불가피”하다면서 “디램과 낸드 업체들이 추가로 공급을 감소할 가능성도 배제할 수 없어 2023년 하반기와 2024년 업황이 현재 추정치보다 양호할 가능성도 상존한다”고 봤다.

김 연구원은 “당초 전망했던 추정치보다 2023년 적자 폭이 생각보다 커 주당순자산(BPS)이 축소되며 목표주가 조정이 불가피한 상황”이라며 “업황과 실적을 2~3개 분기 앞서가는 주가의 선행성을 고려했을 때, 현재 시점이 주가의 바닥권일 가능성이 크다”고 했다.

또 “메모리 반도체 업황이 기존 예상보다도 안 좋은 상황들이 전개되고 있어, 공급 업체들의 추가적인 축소 가능성도 배제할 수 없다”며 “추가적인 감산과 자본적 지출 감소(Capex Cut) 소식이 들리기 전까지는 0.85~1.0배의 좁은 박스권 주가 움직임이 예상된다”고 했다.

![2025 밈 총결산⋯한국인 밈 능력고사 [해시태그]](https://img.etoday.co.kr/crop/320/200/2273114.jpg)