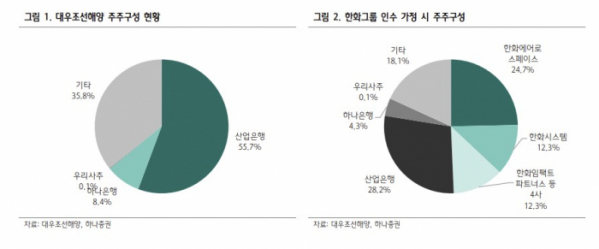

유재선 하나증권 연구원은 27일 “26일 산업은행은 한화그룹과 대우조선해양 유상증자 방안을 포함하는 조건부 MOU를 체결했다”며 “제3자 배정 방식에 의한 유상증자이며 금액은 2조 원으로 한화그룹은 지분 49.3%와 경영권을 확보할 수 있다”고 설명했다. 유상증자에 참여하는 기업은 한화에어로스페이스(1조 원), 한화시스템(5000억 원), 한화그룹계열 4개 회사(5000억 원)다.

유 연구원은 “방산(특수선) 부문 분리매각이 아닌 조선 부문을 포함하는 통매각 방식이며 기업결합심사 이슈는 제한적일 전망”이라며 “한화그룹이 에너지와 방산 부문에 집중하고 있는 점을 감안하면 전반적으로 LNG, 수소, 해상풍력 등에서 밸류체인을 확대하기 위한 노력으로 간주된다”고 분석했다.

유 연구원은 “유상증자 규모가 상당한 관계로 희석 우려는 기존 주주에게 다소 불편한 이슈로 다가올 수 있다”며 “유상증자가 마무리된 이후에 산업은행이 대우조선해양 지분 28.2%를 여전히 보유 한다는 점에서 공적자금 회수에 대응하는 오버행 리스크가 꾸준히 제기될 여지도 있다”고 설명했다. 이어 “하지만 대규모 자본확충에 따른 재무 안정성 제고와 민간 대주주 경영에 따른 수익성 개선 기회에 대한 기대감은 긍정적으로 판단할 수 있는 부분”이라고 진단했다.