한국전력공사는 최근 금리 상승 환경에 대응키 위해 장기물(30년물) 카드를 꺼내 들었다.

국내 기업들의 자금조달에도 ‘빨간불’이 켜졌다. 금리가 치솟고 있어서다. 몇몇 한계 기업들 사이에서는 빚을 내고 싶어도 더는 늘리기 어려운 ‘부채 절벽’을 걱정하는 목소리가 조심스럽게 흘러나온다. 코로나19 변이 확산으로 글로벌 시장에 스태그플레이션의 어두운 그림자가 드리우고 있고, 한계기업은 급증했다. 한국은행이 추가로 기준금리를 올린다면 금융권 심사는 더 깐깐해질 전망이다.

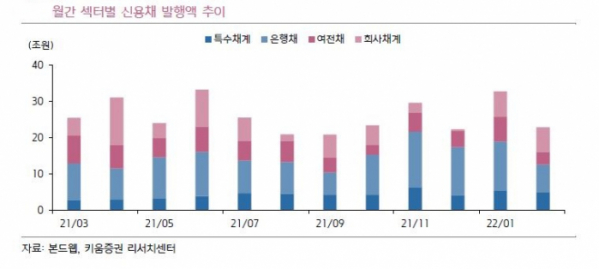

회사채 시장의 큰 손인 기관의 러브콜을 받는 대기업 계열사들은 회사채 발행을 늘리거나 자금 조달을 서두를 것으로 보인다.

30일 금융투자협회에 따르면 AA- 등급 회사채(무보증 3년물) 금리는 3.394%를, BBB- 금리는 9.217%에 마감했다. AA- 회사채와 BBB- 회사채 가산금리는 한 달 만에 각각 0.09%포인트 및 0.06%포인트 뛰었다. AAA 신용등급 회사채의 가산금리는 한 달 새 0.10%포인트 가까이 상승했다.

한광열 NH투자증권 연구원은 “최근 국채금리상승과 신용스프레드 확대로 기업들의 이자비용 부담 우려가 커졌다”고 했다.

비용은 늘고 있는데 2분기 기업들이 갚아야 할 돈(회사채 만기액)은 5조1099억 원에 달한다. 3, 4분기에는 각각 3조8153억 원, 4조7286억 원 등이다. 2분기 부담이 가장 큰 셈이다.

대기업이나 금융권을 중심으로 회사채 발행도 이어지고 있다. 삼성물산, KCC, NH투자증권, 부산은행(신종), 농협생명보험, 흥국생명보험 등이 회사채 수요예측이나 발행을 앞두고 있다.

다만 시장 전문가들은 양극화 현상이 나타날 것으로 예상한다.

김준수 키움증권 연구원은 “수요예측 건수는 4월 들어서며 다시 증가하겠지만, 절대 금리와 스프레드 레벨이 연초대비 높아졌다”면서 “수요예측에서는 금리 매력을 바탕으로 유효 수요 역시 증가할 것이다. 다만 여전히 통화정책에 대한 경계감과 물가 수준이 높아 상위 등급의 우량 기업에 쏠림이 나타날 가능성이 크다”고 지적했다.

실적에 대한 부담도 커졌다. 금융정보 제공업체 에프앤가이드에 따르면 최근 한 달 동안 코스피 상장 유통 종목의 매출액 컨센서스는 2.35% 올랐지만 영업이익 컨센서스는 오히려 0.06% 떨어졌다.

김상만 하나금융투자 연구원은 “시장금리 상승세가 지속되는 가운데 발행사들이 예전처럼 적극적으로 발행에 나설지는 미지수이다”면서 “금리가 더 오르기 전에 조달하는 것이 유리할 수 있겠지만, 혹시나 하는 망설임 또한 작용할 수 있다”고 지적했다.