키움증권은 17일 SK하이닉스에 대해 ‘2분기 실적 턴어라운드가 전망된다’며 ‘매수’를 추천했다. 목표주가는 16만 원으로 높여 잡았다.

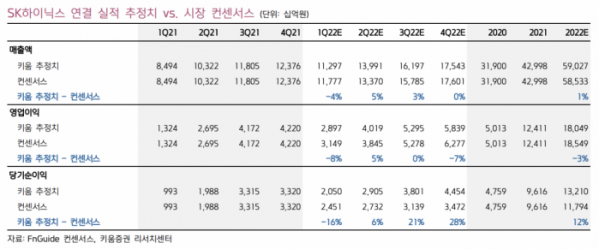

박유악 키움증권 연구원은 “2022년 디램(DRAM)과 낸드(NAND)의 가격 전망치를 반영하여 SK하이닉스의 실적 전망치를 상향한다”며 “올해 1분기 영업이익은 2조9000억 원으로 당사의 기존 추정치에 부합하고, 2분기는 영업이익 4조 원으로 턴어라운드 할 전망”이라고 전했다.

1분기 실적은 매출액 11조3000억 원, 영업이익 2조9000억 원으로 각각 전분기 대비 9%, 31% 감소할 것으로 봤다. 기존 추정치에 부합할 것이란 예상이다.

박 연구원은 “디램은 전방 수요 비수기 영향으로 출하량과 가격이 모두 하락 전망”이라며 “낸드는 연결 편입된 솔리다임(SOLIDIGM)과 관련된 일회성 비용이 반영돼 일시적 영업적자 전환을 기록할 것”이라고 설명했다.

올해 2분기 실적은 턴어라운드를 예측했다. 매출액 14조 원, 영업이익 4조 원으로 각각 전분기 대비 24%, 39% 늘어날 것이란 전망이다.

박 연구원은 “디램은 원가 하락률이 가격 하락률을 상회하면서 수익성 개선을 이루고, 출하량 역시 클라우드 고객들의 수요가 집중되면서 전분기 대비 15% 급등할 것으로 예상된다”며 낸드는 솔리다임 연결 편입 효과과 수요 성수기 효과가 반영되며 전분기 대비 35% 출하량 급등이 나타날 전망”이라고 전했다.

키움증권은 SK하이닉스에 대한 전망을 긍정적으로 내다보면서 업종 탑픽(top pick)으로 꼽았다.

박 연구원은 “SK하이닉스의 주가는 글로벌 경기 불안감 확대 등으로 인해 급락하며, 당사가 판단하고 있는 단기 최저점(rock bottom)에 다시 근접했다”며 “최근 디램 공급 업체들은 고객들의 추가 주문량에 대한 공급을 미루면서 2분기 고정가격 상승에 대한 의지를 높이고 있으며, 낸드는 키옥시아(Kioxia)의 공급 차질 영향이 작용하며 큰 폭의 가격 상승이 나타날 것으로 기대된다”고 전했다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2292619.jpg)