내부통제 관련 주체 '은행→은행장' 변경 책임 강화

앞으로 DLF와 라임·옵티머스 등과 같은 ‘제2의 사모펀드 사태’가 발생할 경우 은행장의 책임이 무거워진다. 은행 내부통제에 대한 은행장의 책임이 법으로 명시되기 때문이다. 은행장 입장에선 내부통제를 마련해야 할 의무 뿐만 아니라, ‘준수의무’도 명확해 지는 것이다.

9일 이투데이 취재결과, 은행연합회는 오는 12일 규제심의위원회를 열고 ‘은행권 표준내부통제기준 개정안’을 논의한다. 규제심을 거쳐 시중은행 담당 부장단 회의에서 다시 의견을 취합할 계획이다. 이후 이달 이사회에서 최종 의결할 것으로 예상된다. 연합회 이사회는 통상적으로 넷째 주 월요일에 열린다. 표준내부통제기준은 ‘금융회사의 지배구조에 관한 법률(이하 지배구조법)’상 마련해야 할 자율규제다. 2016년 7월에 제정됐고 2018년에 한 차례 개정됐다.

이번 개정안의 핵심은 은행장에게 내부통제 관리(준수) 의무를 명시하는 것이다. 기존 표준내부통제기준에는 내부통제 관련 주체를 ‘은행’으로만 표기돼 있다. 내부통제 해당 조항명도 ‘제4장 내부통제 관련 은행(임직원) 준수사항’이다. 은행장이란 표현은 들어있지 않다. 그러다 보니 사모펀드 사태 때 금융회사 최고경영자(CEO)는 내부통제 준수의무에서 면피할 수 있었다. 지배구조법상 마련의무는 적시돼 있지만 준수의무를 뒷받침할 내용이 없었기 때문이다. 앞서 우리은행이 금융감독원을 상대로 낸 해외금리 연계 파생결합펀드(DLF) 징계 취소소송 1심 판결에서 승소한 것도 같은 맥락이다. 하지만 재판부는 펀드 불완전판매와 관련한 금융당국의 은행장 중징계를 둘러싼 재판에서 은행의 내부통제 문제를 질타했다. 재판부는 “금융회사의 내부통제는 외부적 규제의 완화 정도와 비례해서 강화돼야 한다”면서 “국내 금융기관에 내부통제 문화가 제대로 정착되지 않았다”고 지적했다.

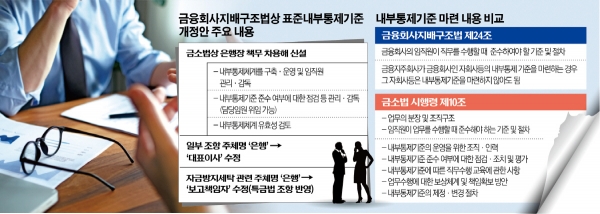

반면 올해 제정된 ‘금융소비자보호에 관한 내부통제 모범규준’에는 내부통제 마련 및 준수에 대한 은행장의 업무를 명시했다. 해당 업무는 △내부통제체계 구축 및 임직원 금융소비자보호 업무 관리·감독 △내부통제 운영 업무 관리·감독(담당임원에게 위임 가능) △내부통제체계 유지 검토 등 세 가지다. 이 모범규준은 ‘금융소비자보호에 관한 법률(금소법)’상 마련해야 할 모범규준이다. 표준내부통제기준에 누락돼 있던 은행장의 책임 범위를 금소법상 내부통제 모범규준에서 차용해 관련 항목을 신설하는 것이다.

또한 자금세탁방지 관련 조항에서 ‘은행’으로 돼 있는 주체를 ‘보고책임자’로 수정하는 작업도 진행한다. 이는 ‘특정 금융거래정보의 보고 및 이용 등에 관한 법률(이하 특금법)’에서 자금세탁방지 관련 보고 주체를 ‘보고책임자’로 명명한 것을 차용한 것이다. 이번 개정안은 지난 9월 은행연합회, 금융투자협회, 생명보험협회, 손해보험협회, 여신금융협회, 저축은행중앙회 등 6개 금융협회가 마련한 내부통제 발전방안 중 하나다.