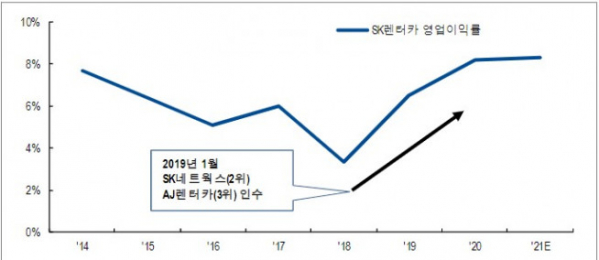

▲2019년을 기점으로 SK렌터카의 영업이익률 반등(자료제공=NH투자증권)

백준기 NH투자증권 연구원은 “국내 렌터카 시장은 연평균 10% 이상 고속 성장하고 있다”면서 “신차 장기렌터카(B2C) 시장 성장과 더불어 시장 점유율 2위 SK네트웍스의 적극적인 투자에 기인하고 있다”고 평가했다.

그러나 2018년 말을 기점으로 시장 구도가 변화했다. 3위 AJ렌터카가 2위 SK네트웍스에 인수되며 4강 체제가 2강 체제로 변모한 것이다. 현재 SK(SK렌터카+SK네트웍스)의 시장점유율은 19.2%지만 3위 기업과의 차이가 벌어져 경쟁 심화보다는 수익성 개선 환경이 이어질 것으로 보인다.

백 연구원은 “이는 렌터카 사업의 성패가 낮은 조달 금리 확보, 완성차 할인율 극대화, CAPEX(미래의 이윤을 창출하기 위해 지출한 비용)을 초과하는 EBITDA(세전·이자 지급전이익) 도달과 같은 규모의 경제 시현 여부에 달려있기 때문”이라며 “SK렌터카는 현재 운용 중인 14만 대에 SK네트웍스 계약 물량인수 7만 대까지 더해지면 2023년 말 최소 21만 대 확보가 가능하다”고 설명했다.

그는 이어 “물량 확보 작업 완료 이후인 2024년 이 회사의 매출 1.6조 원(오토렌탈 및 기타매출 1.1조 원, 중고차 매각 매출 0.5조 원), 영업이익 1400억 원, EBITDA는 7500억 원을 상회할 것으로 추정된다”면서 “중고차 매각 이익 증가와 단기 렌터카 시장 호조에 전년 대비 큰 폭의 실적 개선이 기대된다”고 덧붙였다.