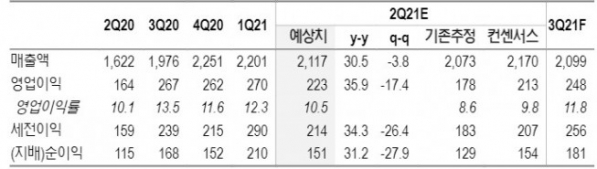

▲고려아연 2분기 실적 프리뷰(K-IFRS 연결, 단위: 십억 원, %, 자료제공=NH투자증권))

변종만 NH투자증권 연구원은 “올해 연결실적으로 매출액 8조4874억 원(+11.9% 전년대비), 영업이익 9726억 원(+8.4% 전년대비), 지배주주순이익 7104억 원(+24.0% 전년대비)을 전망한다”면서 “현재 주가는 2021년 예상 실적 기준 PER 13.1배, PBR 1.3배(ROE 9.9%)에 해당한다”고 설명했다.

그는 이어 “고려아연은 LG화학과의 JV(조인터벤쳐) 설립을 통해 양극재용 전구체 사업에 진출할 것으로 알려졌다”면서 “현재 고려아연이 지분 35%를 보유한 켐코가 전구체 주요 소재인 황산니켈을 연간 5만 톤 생산하고 있어, 이를 활용할 전망이고 LG화학은 양극재 생산능력 확대(2020년 4만 톤→2026년 26만 톤)에 발맞춰 전구체를 조달할 것으로 예상되는데 아직 사업 계획이 구체적으로 알려지지 않은 상황에서 최근 주가가 급등했다”고 덧붙였다.

변 연구원은 “아연 판매 가격이 전분기 대비 4.1% 올랐고, 연과 은은 유사한 수준이었을 것으로 추정되고 연 판매는 재고분 판매로 전분기 대비 9.2% 늘었을 것으로 예상된다”면서 “ 2021년 연간 TC 하락에 따른 1분기 미적용분이 소급되었을 것이나 1분기 중 선반영된 부분이 있고, 높은 금속 판매 가격이 실적에 긍정적이다”고 평가했다.