이베스트투자증권은 27일 오스템임플란트에 대해 “비수기임에도 불구하고 영업이익률 15%를 기록하면서 낮아진 고정비 부담과 안정적인 비용통제 효과가 지속되고 있는 것이 확인됐다”며 목표주가를 기존 9만5000원에서 11만5000원으로 상향했다.

조은애 이베스트투자증권 연구원은 “1분기 잠정 매출액은 전년 동기 대비 31% 늘어난 1715억 원, 같은 기간 영업이익은 526% 증가한 256억 원을 기록했다”며 “당사 추정치와 영업이익 시장 전망치를 모두 대폭 상회하면서 어닝서프라이즈를 시현했다”고 설명했다.

조 연구원은 “지역별 매출액 성장률은 전년 동기대비 중국 195%, 미국 14% 수준으로 관세청이 발표한 1분기 임플란트 수출증가율 중국 +168%, 미국 -6%를 상회한 것으로 추정된다”며 “지난해 3분기부터 동사는 수익성이 좋은 중국, 러시아, 미국 등에서 높은 매출액 성장을 기록하면서 영업레버리지 효과가 지속되고 있다”고 분석했다.

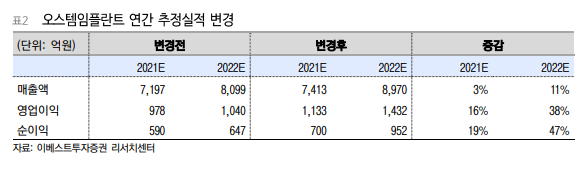

그는 “올해 예상매출액은 전년 대비 17% 증가한 7413억 원, 영업이익은 전년 동기 대비 16% 늘어난 1133억 원을 예상한다”며 “전략국가인 중국 매출액은 안정적인 거래처 증가, 기존 거래처의 수요 확대 등으로 올해 전년보다 28% 늘어난 1930억 원이 가능할 것”이라고 내다봤다.

이어 “현재 국내생산시설이 풀가동 중인 것을 감안하면 증설 발표가 기대되는 상황”이라면서도 “지난 15일 발표한 인적분할 및 지주사 전환 결정은 투자에 참고할 필요가 있다. 현재 시점에서 분할이 주주가치에 미치는 영향은 중립적이다. 승계, 순환출자 등 지배구조 관련 이슈가 없고, 주요 사업부문이 임플란트로 하나이며, 사업다각화 및 투자사업과 관련된 재평가 여력이 아직은 제한적이기 때문”이라고 평가했다.