다“고 벍혔다.

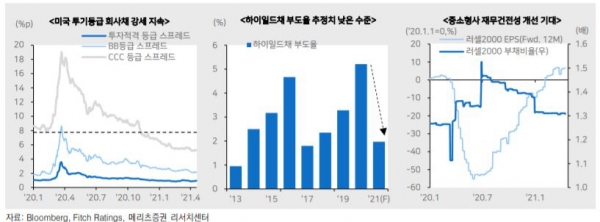

올해 미국 투자등급, 하이일드, 미국채의 투자성과를 비교했을 때 투자적격등급 회사채는 -2.5%, 미국채 10년은 -3.5%의 수익률을 기록한 반면, 하이일드채는 +1.7%의 성과를 거두었다.

윤 연구원은 “CCC 등급 회사채의 낮아진 리스크 프리미엄에도 불구하고 수요가 지속되는 배경은 1) 저금리 환경 속 상대적으로 높은 절대금리 매력, 2) 발행사의 재무건전성 개선에 있다”고 말했다.

CCC 등급 회사채의 스프레드는 6%포인트 수준으로 고점 대비 약 13%포인트 낮아졌지만 현재 우량회사채 스프레드가 1%포인트 수준인 점을 고려한다면 여전히 매력적이다. 신용도가 낮은 기업에서 발행하는 담보대출 성격의 레버러지 론도 1분기 발행량이 전분기 대비 3배 이상 늘어나는 등 전체적인 신용조달 여건은 양호한 편이고 투자자들 또한 높은 금리대에서 투자안전성을 고려한 투자가 진행중이다.

지난주 국제신용평가사 피치는 2021년 하이일드채의 부도율 추정치를 3.5% →2%로 낮추었다. 올해 추정치는 2013년 이후 가장 낮은 수준이고 전년대비3.2%p 하락한 수치이다.

윤 연구원은 “이는 하이일드채의 이자부담이 낮아지자 중소형 회사들이 재융자를 통해 만기를 늘리거나 부채 원금을 줄일 수 있었기 때문이다. 또한하이일드채 발행 비중이 높은 러셀2000 기업들의 코로나 충격 이후 영업이익이 개선되며 부채비율도 꾸준히 하락해 재무건전성이 개선되고 있다”고 말했다.

이어 “하이일드채의 발행물량은 높은 수준을 유지할 가능성이 높으나, 절대금리 매력과 발행사의 재무건전성 개선이 더해져 하이일드채 시장에서의 자금조달은 원활할 가능성이 높을 것으로 예상된다. 하이일드채의 채권시장에서 투자대안으로서의 역할이 이어질 것으로 보인다”고 덧붙였다.

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2107187.jpg)