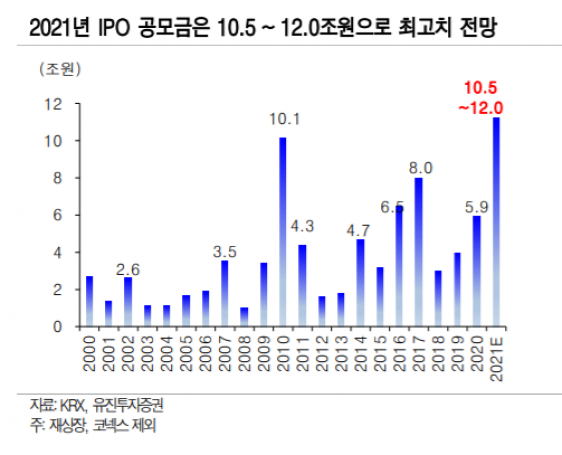

유진투자증권은 2021년 IPO(기업공개) 시장 공모금액이 국내 역대 최대 수준을 기록할 것이라고 5일 전망했다.

이날 유진투자증권은 올해 IPO 예정기업수는 120~140개가 될 것으로 예상하면서, 공모 금액은 10조5000억 원에서 12조 원 수준으로 공모 시장 규모 역대 최대 수치를 기록할 것으로 전망했다.

박종선·한병화 유진투자증권 연구원은 2021년 IPO 시장을 긍정적으로 보는 이유에 대해 “지난해 신종 코로나바이러스 감염증(코로나19)으로 위축되었음에도 불구하고 상장 기업수가 어느정도 회복됐고 공모금액도 최근 3개년간 최고치를 달성했다”며 “기관 수요예측 평균 경쟁률과 일반 청약 경쟁률도 사상 최고치를 달성했고 연말랠리와 함께 풍부한 유동성으로 인해 IPO 기업의 현재 주가 수익률이 최고치를 보이는 등 시장분위기에 힘입어 국내 대어급 기업이 IPO를 준비하고 있기 때문”이라고 분석했다.

또한 유진투자증권은 올해 코스피 시장의 공모금액도 8조~9조5000억 원 규모로 사상 최고를 달성할 수도 있을 것이라고 예상했다.

박종선·한병화 유진투자증권 연구원은 “SK그룹의 SK바이오사이언스와 SKIET, 원스토어, ADT캡스, SK브로드밴드, 11번가 등이 상장을 진행할 예정으로 알려지고 있으며 카카오 그룹 역시 카카오뱅크, 카카오페이, 카카오페이지, 카카오모빌리티, 카카오M 등이 상장 후보로 알려졌다”며 “이 외에도 야놀자, 티몬, 쏘카 등의 기업가치 1조 원 이상의 유니콘 기업들도 상장 후보군”이라고 말했다.

!["8000원에 입장했더니 1500만 원 혜택"…프로야구 기념구 이모저모 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2017368.jpg)