메리츠증권은 만도에 대해 북미 BEV 업체에 대한 독점적 공급 구조 확장을 긍정적으로 전망하며 목표주가를 기존 4만 원에서 4만5000원으로 상향 조정하고, 투자의견 매수를 유지했다.

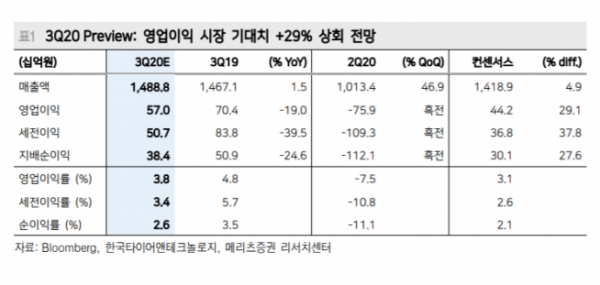

14일 메리츠증권은 만도가 3분기 매출액 1조4888억 원, 영업이익 570억 원을 거둘 것으로 전망했다. 전년 동기 대비 매출액은 1.5% 상승, 영업이익은 19% 줄어든 수치지만, 컨센서스 대비 영업이익은 29.1% 상승한 수치다.

김준성 메리츠증권 연구원은 “현대ㆍ기아차의 가동률 회복의 가속화와 이를 견인하는 신차 판매 호조를 통한 ADAS 매출의 확대, 브레이크와 스티어링을 독점 공급 중인 북미 BEV 업체의 판매 고속 성장 수혜를 받고 있다”고 분석했다.

이어 “이 같은 양적 이익 개선에 더해 상반기까지 진행됐던 구조조정을 통한 비용 절감 효과 연간 300억 원도 3분기부터 반영되기 시작한다”고 덧붙였다.

김 연구원은 “4분기 실적에는 귀책 사유 조사 결과에 따라 현대·기아차 ABS 리콜 비용이 반영될 가능성이 존재하지만 이를 반영해도 양적·질적 이익 개선 강화를 통해 전년 대비 이익 성장 실현이 가능하다”고 말했다.

그는 “리콜 우려보다 더 중요한 것은 가파른 판매 신장이 이루어지고 있는 북미 BEV 업체에 대한 독점적 공급 구조의 강화”라며 “10월부터 만도는 해당 업체의 중국 공장 신 모델에 대한 브레이크·스티어링ㆍ서스팬션 공급을 시작하며 2021년 2분기 가동이 시작될 독일 공장에 대한 수주 계약도 확정될 것”이라고 전망했다.