삼정KPMG ‘리보 고시 중단에 따른 금융기관 대응 방향’ 발간

전 세계 금융시장에서 지표금리로 활용되던 리보(LIBOR·런던 은행 간 금리) 고시가 2022년부터 중단되면서 국내 금융회사의 전사적 대응이 필요하다는 분석이 나왔다.

금융감독원 조사 결과 2019년 6월 기준 국내 금융회사의 리보 연계 금융상품 잔액은 1994조 원으로 이 중 리보 고시 중단 이후 만기가 도래하는 계약 규모는 683조 원으로 추정된다.

삼정KPMG가 16일 발간한 보고서(리보 고시 중단에 따른 금융기관 대응 방향)에 따르면, 리보 고시 중단과 글로벌 주요국의 지표금리 전환으로 국내 금융회사들이 파생상품 거래 및 외화예금, 대출 등 외화거래에 직접 영향을 받는다는 전망이 나왔다. 이에 국내 지표금리 개혁 논의가 이어지고 이와 연계된 금융거래에 상당한 변화가 있을 것으로 예상된다.

리보는 영국 런던의 우량 은행 간 단기자금을 거래할 때 적용하는 금리로, 국제금융시장의 기준금리로 활용되고 있다. 중앙은행, 금융회사, 연기금 등 다양한 경제주체 간 자금조달과 직접 연관됐다.

하지만, 글로벌 금융위기 이후 리보 산출 과정에서 패널은행 간 담합을 통한 조작 스캔들이 알려지면서 리보의 신뢰성이 추락했다. 이에 글로벌 금융기구와 주요국 금융감독당국을 중심으로 지표금리 개혁에 대한 논의가 이어지면서 2022년 1월 1일부터 리보 고시가 중단될 예정이다.

현재 글로벌 주요 국가들도 국가 지표금리 개혁을 위해 은행 간 금리(IBOR) 산출 개선과 무위험 지표금리(RFR)를 모색하고 있다. 현재 미국과 일본, 영국 등은 개선된 IBOR 및 RFR 개발을 완료했으며 각국 상황에 맞는 단일 또는 복수 지표금리 체계로 이행하며 지표금리 전환을 실질적으로 준비하고 있다.

국내에서도 지표금리 개혁에 대한 논의가 이뤄지고 있다. 금융거래지표의 신뢰성 확보와 국제적 지표관리 기준에 부합하는 제도적 기틀로서 ‘금융거래지표의 관리에 관한 법률’은 오는 11월에 시행될 예정이다.

또한, 국내 지표금리로 활용되는 양도성예금증서(CD) 금리 개선과 RFR 전환에 대해서도 논의 중으로 이와 연계된 국내 금융회사의 대내적인 금융거래의 변화도 예상된다.

이에 삼정KPMG는 국내 금융기관이 리보 고시 중단과 관련한 대내외적 변화를 동시에 준비해야 한다고 주문했다.

보고서는 국내 금융사들이 글로벌 주요국가의 지표금리 이전과 대체조항 개발, 시장의 변화 등을 모니터링하며 이러한 변화가 자사의 금융상품 익스포져(위험노출액)에 미치는 영향을 우선 검토해야 한다고 제언했다.

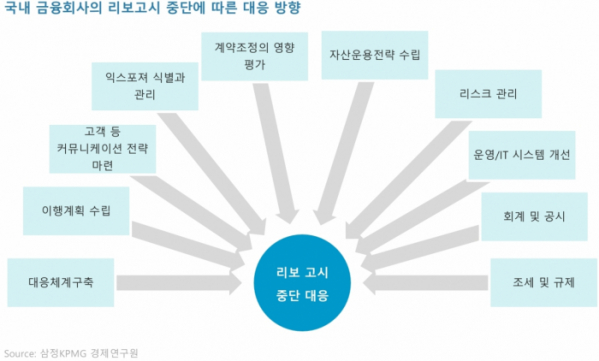

또한, 전사적인 차원에서 전환계획을 담당하는 조직이나 거버넌스 체계에서 ▲전사적 대응체계 구축 및 이행계획 수립 ▲리보 관련 익스포져 식별과 관리 ▲리스크 관리 ▲계약조정의 영향 평가 ▲운영 및 IT시스템 개선 ▲회계 및 공시 이슈 검토 등 전 업무 영역에 걸친 다각적인 대응방안 수립이 필요하다고 조언했다.

삼정KPMG 리보 트랜지션 컨설팅팀 정우철 상무는 “리보 고시 중단에 따른 각국의 지표금리 개선 이슈는 은행을 포함하여 증권사, 자산운용사, 보험사 등 전 금융업이 당면한 중대한 변화”라고 주목했다.

그러면서 “리보 고시 중단으로 대별되는 주요국 지표금리 변경은 개별 금융사뿐만 아니라 금융 전체 시스템 리스크 및 안전성에도 영향을 줄 수 있다”며 “금융당국과 관계기관은 세부 업무 권역ㆍ상품별 상세한 지침을 마련하여 시장의 혼란을 최소화할 필요가 있다”고 말했다.