높은 연봉과 연이은 호실적 기록으로 ‘꿈의 직장’으로 불려온 에쓰오일이 올해 정유업황 부진과 공장 증설로 인한 재무건전성 악화로 신용등급 하락 기로에 서있다. 올 1분기에 창사 이래 최대 적자를 기록한 데 이어 차입금의 절대 규모도 대폭 증가해 신용 등급 전망 복귀를 위해서는 업황 회복이 절실한 상황이다.

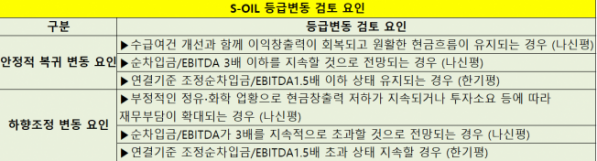

4일 크레딧업계에 따르면 에쓰오일은 글로벌 신용평가사 S&P에서 등급(BBB) 전망을 부정적으로 받은데 이어 국내 신용평가사 3사(한국신용평가·한국기업평가·나이스신용평가)에서도 신용등급(AA+) 전망이 ‘부정적’으로 하향 조정됐다.

국내신평사들은 에쓰오일의 등급전망을 ‘부정적’으로 하향 조정한 이유로 1분기 대규모 영업적자와 향후 수급환경 약화로 인한 실적가변성, 대규모 투자 등으로 재무부담이 높아진 상태에서 현금창출력 약화로 인한 단기적 재무구조의 개선가능성이 제한적인 점 등을 꼽았다.

에쓰오일은 1분기 전년 동기 대비 4.2% 줄어든 5조1984억 원의 매출을 기록했으며, 영업손실 1조73억 원을 기록했다. 분기 영업손실 1조 원 돌파는 창사 이래 최대 적자 기록이다. 에쓰오일은 국제유가와 정제마진 급락의 영향으로 대규모 손실이 발생했다.

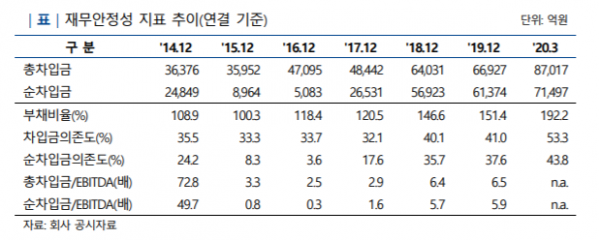

또 4조8000억 원 규모의 RUC와 ODC 설비투자와 배당급지급이 늘어나면서 재무건전성도 악화됐다. 연결기준 순차입금 규모는 2016년 말 5083억 원에서 올해 3월 말 기준 7조1497억 원(리스부채 3202억 원)으로 크게 증가했다. 순차입금/EBITDA는 2016년 1.6배에서 2019년말 5.9배에 달한다. 유동성 규모 중 현금화가 가능한 현금및현금성 자산 규모는 에쓰오일은 지난해 말 기준 2910억 원으로 정유 4사 중 가장 낮은 수준이었으나 최근 금융권 차입과 회사채 발행 등으로 유동성 규모를 1조5000억 원 수준으로까지 늘렸다.

신용평가사들은 부정적인 업황으로 현금창출력이 지속되거나 투자소요로 재무부담이 확대되거나 순차입금/EBITDA가 3배를 지속 초과할 경우 신용등급이 하락할 것이라고 예고했다.

증권업계는 에쓰오일이 2분기에도 영업손실 3400억 원 대를 기록할 것으로 내다보고있다. 1분기 대비 2분기에는 실적방어 수준은 할 수 있을 정도의 업황이 될것으로 내다보고는 있으나, 본격적인 실적 회복은 내년이 되어야 한다는 전망이 지배적이다. 최근들어 국제유가는 상승하고 있지만 글로벌 석유 수요가 완전히 회복되지 않았고, 정제마진도 반등할 기미를 보이지 않고 있기 때문이다.

이인영 나이스신용평가 수석연구원은 “1분기 대규모 영업적자 규모와 전반적인 수요 위축, 낮은 정제마진과 제품스프레드 수준 등을 고려할 때 연간 기준으로 영업흑자 전환은 쉽지 않을 것”이라며 “신규 설비 가동으로 확대된 CAPA 수준 등을 고려하면 2021년 이후 중기적으로 이익창출력이 2018~2019년을 초과할 것으로는 예상되지만 과거와 같은 빠른 실적 회복은 이루기 힘들 것”이라고 예상했다.

에쓰오일의 석유화학 2단계 프로젝트의 진행시기도 중요한 포인트다. 에쓰오일은 오는 2024년까지 7조 원 이상을 투자하는 석유화학 2단계 프로젝트를 검토 중이다. 에쓰오일은 위기 상황에 대비해 1분기에 유동성 규모를 지난해 말 대비 5배 이상 키운 1조5000억 원 수준으로 늘렸다. 그러나 해당 자금은 불확실한 상황에서 보유하고 있어야 한다.

또 신평사들이 순차입금/EBITDA 3배를 지속 초과할 경우 신용등급 하락을 예고했기 때문에 현재 5.9배를 기록중에서는 레버리지를 일으켜 추가 투자를 진행하기는 부담스러운 상황이다. 에쓰오일은 콘퍼런스콜에서 이 투자의 의사결정시기를 2021년 초로 밝혔다. 2021년 진행을 위해서는 1년 내로 재무구조 개선을 이뤄내야한다.

오유나 한국신용평가 선임애널리스트는 “RUC/ODC 투자로 재무부담이 크게 확대된 상황에서 7조 원 규모의 2단계 석유화학시설 투자 프로젝트의 타당성 검토를 진행하고 있다”며 “2단계 석유화학시설 투자 프로젝트가 현실화되고 투자자금의 상당부분을 외부차입에 의존할 경우 추가적으로 큰 폭의 재무구조 저하가 불가피하다”고 분석했다.

그러나 이같은 신용도 부정적 전망은 계열의 유사시 지원가능성이 미반영 된 것이다. 만일, 모회사인 아람코의 지원가능성이 더해질 경우 신평사들은 에쓰오일의 단기유동성위험은 낮다고 판단하고 있다. 나이스신용평가는 “유동성압박이 나타날 경우 모회사로부터의 지원가능성 존재하고 정유·화학사업은 국가기간산업으로 유사 시 정부차원의 직간접적인 지원가능성도 존재한다”며 “회사와 모회사의 높은 대외신인도를 비롯해 재무적 융통성 등을 고려하면 회사의 단기유동성위험은 극히 낮은 수준”이라고 평가했다.

![[컬처콕] 사이버 렉카와의 전쟁 치른 아이브, 이들이 다른 이유](https://img.etoday.co.kr/crop/320/200/2025861.jpg)