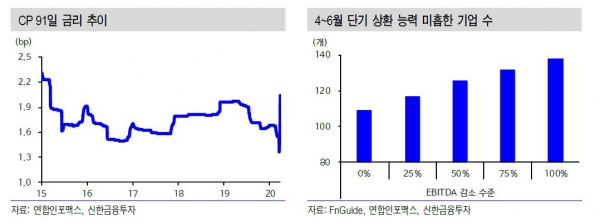

▲4~6월 단기 상환 능력 미흡한 기업 수

자료 신한금융투자

전문가들은 단기 차입 비중이 높고, 현금흐름이 미흡한 업체에 대한 모니터링이 필요하다고 지적한다.

1일 신한금융투자가 기업들의 단기 유동성 대응력을 평가한 결과, △4~6 월 만기 회사채·전단채 규모가 보유 현금보다 크고 △현금을 제외한 나머지 금액이 1분기 EBITDA보다 큰 기업은 109개사다. 이는 과거 EBITDA를 기준으로 추정한 수치이다.

코로나19로 인한 실적 악화를 고려할 경우 모니터링이 필요한 기업 수는 최대 138개까지 늘어난다.

신한금융투자 김상훈 연구원은 “기업들은 다양한 방법을 통해 상환 재원을 마련할 수 있다. 또한 최근 발표한 정부 대책으로 급한 불은 끌 수 있다는 생각이다. 그러나 최근 CP 금리 급등에서 확인할 수 있듯 단기시장에서 기업들의 조달환경이 크게 악화되고 있다”면서 “결국 본원적 문제인 코로나19의 확산 둔화와 정상적인 기업활동이 가능해지는 시기가 언제인지가 중요하다”고 지적했다.

한편 4월 일반 회사채 만기 도래 규모는 5조 9000억 원이다. 6월까지는 총 13조 2000억 원에 대한 상환 부담이 존재한다. 최근 문제가 되는 CP·전단채의 경우 4월 만기 규모는 20조 1000억 원 (AB, PF 제외 ) 6월까지는 총 47조 3000억 원이다.