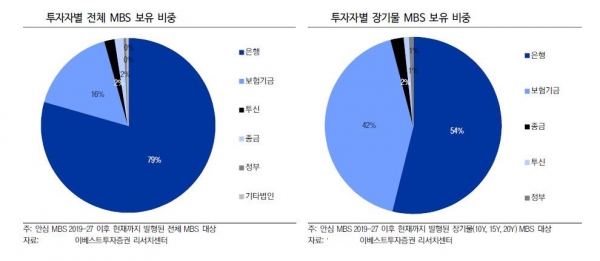

▲투자자별 전체 MBS 보유 비중

(자료 이베스트투자증권)

18일 투자은행(IB)업계에 따르면 첫 안심전환대출 MBS인 2019-27 발행 이후 현재까지 투자자별 MBS 보유 비중을 살펴보면 은행이 79%를 차지한다. 만기 10년 이상 장기물의 경우도 은행이 54%, 보험과 연기금이 42%를 차지한다.

은행권은 그동안 장기물 MBS 매입에 대해 난색을 표해왔다. 변동금리인 주택담보대출(기초자산)이 편출되고 같은 규모로 만기가 긴 MBS를 편입된다면, 자산 포트폴리오 상으로 금액은 동일하나 듀레이션이 확대돼 금리 상승 시 손실이 발생하기 때문이다. 장기대출채권이 증가하는 추세이나, 상대적으로 미미한 수준이기 때문에 예금, 은행채 발행 등 자금 조달과의 기간 미스매칭이 발생한다면 자산부채종합관리(ALM) 상의 시장(금리) 리스크가 증가한다는 설명이다.

따라서 원치 않는 장기물 MBS의 의무매입은 은행의 자금 조달 구조에 부담을 줄 수 있다.

이베스트투자증권 이태훈 연구원은 “현재 장기물 MBS 비중은 약 20%로 2015년 이들 안심전환대출 사례의 약 33%에 비해 절대적인 부담은 낮은 수준이다. 그러나 은행의 장기물 MBS 보유 비중은 상승 추세를 보이며, 차후 발행 계획이 지연될 가능성은 우려를 더한다”면서 “은행은 신 예대율 규제에 대한 선제적 대응을 겸해 커버드본드로 장기 자금을 조달하거나 CD 발행을 확대할 것으로 보여 은행채 순발행 저하가 장기화될 가능성이 있다”고 말했다.