13일 투자은행(IB)업계에 따르면 2월에 만기도래 회사채 규모는 약 4조6000억 원이다. 이중 ‘AA’급 이상이 64 .1 %%, ‘A’급이 상 80%이다.

우량등급 회사채 발행에 기관 자금이 몰릴 가능성이 크다는 게 시장의 관측이다. 마땅한 투자처가 없는 마당에 기관투자자들이 일차적으로 우량채 중심으로 투자에 나설 수밖에 없어서다.

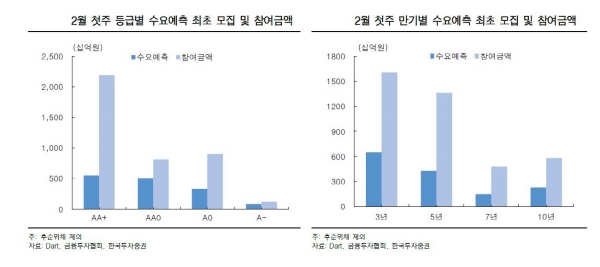

실제 지난 5일 진행된 GS칼텍스(AA /안정적)의 수요예측(2500억 원)에 1조2900억 원의 자금이 몰려다. 석유제품 수요 감소 및 신종 코로나바이러스 확산에 따른 유가 하락 등으로 실적 부진에 대한 우려가 커진 상황임에도 불구하고 3년물에서 목표의 11배가 넘는 자금이 몰렸다. 5년물, 7년물, 10년물에도 각각 5.9대 1, 3.5대 1, 2.6대1의 유효경쟁률을 보였다.

지난 6일 SK하이닉스(AA0/안정적) 수요예측에선 2조 원이 넘는 자금이 몰렸다. 3년, 5년, 7년, 10년물 모두 예정금액보다 3~4배가 넘는 매수 주문을 기록했다. SK하이닉스는 회사채 발행을 계획보다 5600억원을 증액해 총 1조 600억 원어치 회사채를 발행할 예정이다. 이는 국내 일반기업이 발행하는 원화 채권 중 사상 최대규모이다.

모회사 LG화학 보증 없이 자체신용등급으로 첫 공모채를 발행한 팜한농(‘A0’, 안정적) 회사채 수요예측에서도 3년물과 5년물에서 각각 3.9대 1, 7대 1의 유효경쟁률을 기록했다.

한국투자증권 허영주 연구원은 “연말 북클로징으로 투자 집행을 중단했던 기관 투자 수요가 재개되고 퇴직연금 자금이 유입되며 일시적인 수요 증가 현상이 나타난다 ”면서“2월에도 우량등급 회사채 발행은 기관 투자 참여로 이어질 공산이 크다”고 말했다.

시중 유동성도 넘쳐난다. 1월 말 MMF 잔고는 전월 말 대비 24조 원 증가 한 129조 원에 이른다.

IB업계 한 관계자는 “사모펀드 관련 규제 강화에 따른 일부 자금 이동 및 국고자금 집행 등으로 MMF 자금 대기 수요는 증가할 것”이라고 전망했다.

다만 지난해 상반기와 같은 비우량등급 회사채까지 완판 행진을 이어가기는 힘들 전망이다. 전반적인 기업실적 저하에 따른 신용등급 강등 이슈가 부각되고 있기 때문이다. 신용등급 상승 업체 수를 하락 업체 수로 나눈 등급 상하향배율은 4년 만에 내림세다. 한국기업평가 기준 0.57 배 수준에 머무르고 있다.