LG생활건강이 성장세 속에 활발한 인수합병(M&A)을 펼치고 있다. 지난해 사상 최고 매출을 기록하면서 올해도 M&A 행보를 이어갈 전망이다.

31일 투자은행(IB) 업계에 따르면 LG생활건강은 최근 10년간 20여 건의 M&A를 성사시키며 사업 역량 및 영역을 확대했다.

기업평가사이트 CEO스코어는 2015년부터 5년간 국내 500대 기업의 M&A 현황을 조사한 결과 LG생활건강이 총 13곳을 인수해 M&A 건수 기준 10위 내에 들었다고 밝혔다.

IB 업계 관계자는 “올해도 신사업과 성장 동력을 찾으려는 대기업의 인수 활동이 계속되는 가운데 LG생활건강의 M&A가 활발할 것으로 예상한다”고 말했다.

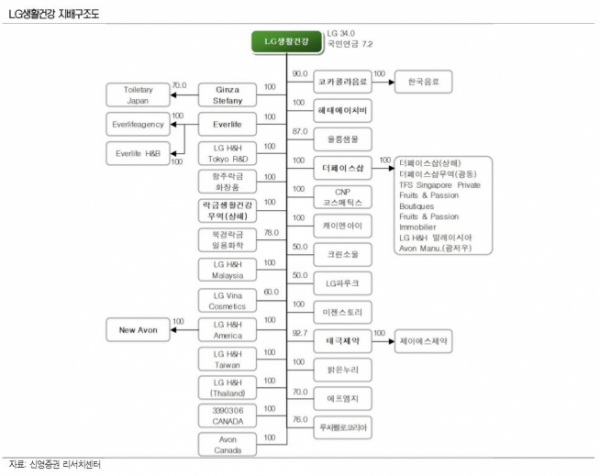

LG생활건강은 2014년 CNP코스메틱스를 인수했으며 2017년에는 ‘도미나 크림’으로 유명한 태극제약을 품었다. 2016년 인수한 화장품 원료업체 오비엠랩은 29일 흡수합병했다.

지난해에는 프리미엄 치약 루치펠로와 미국 화장품 회사 뉴에이본 등을 새 식구로 맞이했다. 뉴에이본 지분 100%를 1억2500만 달러(약 1480억 원)에 인수했다.

뉴에이본은 향후 LG생활건강이 북미 시장에 진출하는 데 발판이 될 것이라는 관측이다. LG생활건강은 뉴에이본 지분과 현금 등 2025억 원을 미국 법인에 출자해 지분구조를 변경하고 북미 시장 투자를 위한 재원을 확보했다고 29일 밝혔다.

LG생활건강은 M&A로 사업 다각화도 이뤘다. 2007년 코카콜라 인수를 시작으로 2009년 다이아몬드 샘물, 2010년 한국음료, 2011년 해태음료를 인수해 생활용품과 화장품뿐만 아니라 음료 사업도 LG생활건강의 한 축으로 자리했다.

앞으로 M&A를 추진하기 위한 ‘실탄’도 문제없다. LG생활건강의 지난해 매출은 전년 대비 13.9% 증가한 7조6854억 원, 영업이익은 13.2% 늘어난 1조1764억 원으로 집계됐다. 당기순이익은 13.9% 증가한 7882억 원이다. 지난해 3분기 말 연결기준 LG생활건강의 현금 및 현금성 자산은 5172억 원 이상이다.

높은 영업이익과 M&A 의지 덕분에 LG생활건강은 여러 매각전에서 인수 후보로 언급된다. 2018년 웅진식품이 M&A 시장에 매물로 나오자 인수 후보 중 하나로 거론됐고 한때 매각설이 돌던 올리브영의 인수 후보로도 꼽힌 바 있다.