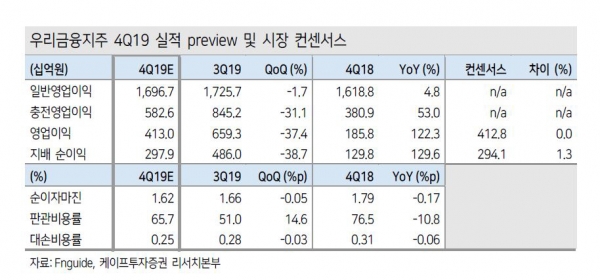

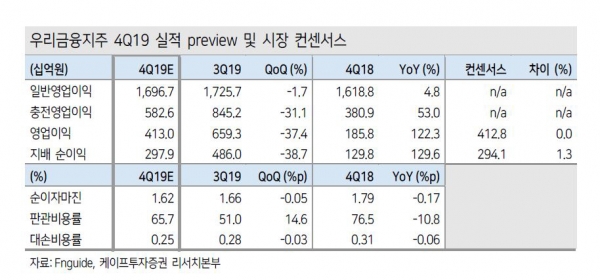

▲우리금융지주 실적 추정치

(자료 케이프투자증권)

29일 투자은행(IB)업계에 따르면 우리금융지주는 이날 2500억 원 규모의 회사채 발행을 앞우고 수요예측에 나선다.

시장에서는 우리은행금융지주의 신종자본증권은 조건부 전환 (Coco) 조건과 높은 절대금리로 인해 기관 수요보다는 리테일 수요가 대부분을 차지할 것으로 전망한다.

또 지난주 3조 2000억 원에 달하는 미정된 금액이 수요예측에 참여할 것으로 보여 높은 경쟁률을 유지할 전망이다.

29일 투자은행(IB)업계에 따르면 우리금융지주는 이날 2500억 원 규모의 회사채 발행을 앞우고 수요예측에 나선다.

시장에서는 우리은행금융지주의 신종자본증권은 조건부 전환 (Coco) 조건과 높은 절대금리로 인해 기관 수요보다는 리테일 수요가 대부분을 차지할 것으로 전망한다.

또 지난주 3조 2000억 원에 달하는 미정된 금액이 수요예측에 참여할 것으로 보여 높은 경쟁률을 유지할 전망이다.