지난해 인수합병(M&A)과 지배구조 변화로 인한 신용등급 변동이 두드러진 가운데 기업에 따라 긍정적ㆍ부정적 영향으로 인한 등급 향방은 엇갈린 것으로 나타났다.

14일 한국신용평가와 한국기업평가 등이 지난해 신용등급 변동을 분석한 결과 M&A로 인한 신용등급 변화가 두드러졌다고 평가했다.

송태준 한국기업평가 평가기준실 실장은 “지난해 신용등급 변동의 주요 특징 중 하나는 M&A와 이에 따른 지배구조 변동으로 신용등급이 변동되거나 등급전망이 변경된 사례가 많다는 점”이라고 말했다.

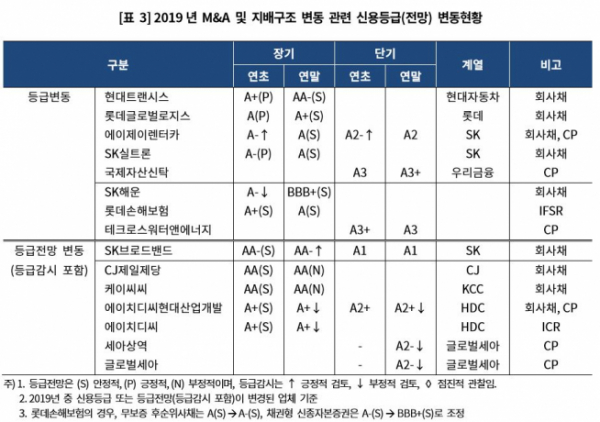

한기평에 따르면 지난해 M&A와 이에 따른 지배구조 변동으로 등급이 상승한 사례는 5건, 하락한 사례는 3건으로 집계됐다. 긍정적 전망(긍정적 검토 포함)이 부여된 사례는 1건, 부정적 전망(부정적 검토 포함)이 부여된 사례는 6건이 발생했다.

M&A와 지배구조 변경에 따른 인수업체와의 시너지 발현 여부, 인수자금의 유출로 인한 재무구조 변동 수준, 계열지원 가능성 등에 따라 신용등급에 긍정적인 영향과 부정적 영향이 동시에 나타났다.

한신평도 지난해 신용도 개선은 일부 건설ㆍ증권업체의 양호한 영업실적과 함께 대주주 변경ㆍ합병 등 지배구조 변화의 긍정적 영향이 힘을 실었다고 평가했다. 동시에 저성장을 탈피하기 위한 M&A 관련 재무부담의 영향 등으로 다양한 업종에서 신용도 하향압력이 증가하는 양상이라고 짚었다.

신평사들은 M&A가 신용도 개선에 긍정적으로 작용한 기업으로 AJ렌터카, 금호에이치티, 현대트렌시스, 아시아나항공 등을 꼽았다.

AJ렌터카와 금호에이치티는 대주주 변경에 따른 유사시 지원 가능성 변화로 인해 신용등급이 상향됐다. 현대트렌시스와 롯데글로벌로지스는 계열 내 동종 업체의 합병으로 인한 사업 지위 강화가 긍정적으로 작용했다.

한신평은 인수절차가 순조롭게 완료될 경우 신규 대주주의 유상증자에 의한 재무 레버리지 완화, 지배구조 안정화에 따른 자본시장 접근성 제고, 계열의 유사시 지원 가능성 등에 힘입어 신용도가 개선될 수 있다는 점을 반영해 아시아나항공 신용등급을 상향검토 대상에 등록했다고 설명했다.

CJ제일제당, KCC, HDC현대산업개발, SK해운, 롯데손해보험 등은 M&A 이후 신용등급이 하락했다. 과도한 인수 규모에 따른 재무안정성 저하 가능성과 대주주 변경에 따른 계열지원 가능성 제거가 부정적으로 작용했다.

한편 지난해 경기 둔화에 따른 실적 저하로 기업 신용등급은 하향 기조로 전환됐다. 한신평은 지난해 장기등급 기준으로 등급 상향 업체가 13개, 하향 업체가 21개였다고 밝혔다. 한기평은 등급 상승이 14건, 등급 하락이 22건이었다고 설명했다.