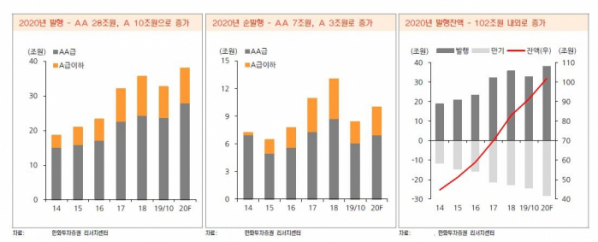

2020년 캐피탈채 38조원 발행, 9조원 내외 순발행 전망

▲2020년 캐피탈채 발행전망 (자료 한화투자증권)

7일 투자은행(IB)업계에 따르면 내년 캐피탈체 차환 수요는 28조 원이다. 상반기에 15조 원, 하반기에 13조 원 가량의 차환 수요가 있다.

신용등급별로는 ‘AA+’ 기업의 차환 수요가 4조 2000억 원, ‘AA-’ 등급 기업은 16조 4000억 원 가량이다.

‘A’급 이하에서도 7조 3000억 원 가량의 차환 수요가 있다.

힌화투자증권은 내년에 38조원 가량의 캐피탈채가 발행될 것으로 봤다. 순발행액은 9조원 내외 추산했다.

한화투자증권 김민정 연구원은 “경제성장 둔화와 경쟁 심화에도 자금수요는 꾸준하다”면서 “다만 2017~18년 대비 순발행수요는 감소할 것으로 전망했다.

이어 “‘AA’급 금융지주 계열 할부리스사들이 자금조달을 통해 성장전략에 나설 것으로 보인다”면서 “‘A’급 할부리스의 경우 자금수요가 꾸준하나, 자산건전성 저하 우려로 발행수요는 위축될 전망이다”고 말했다.