(자료제공=한국투자증권)

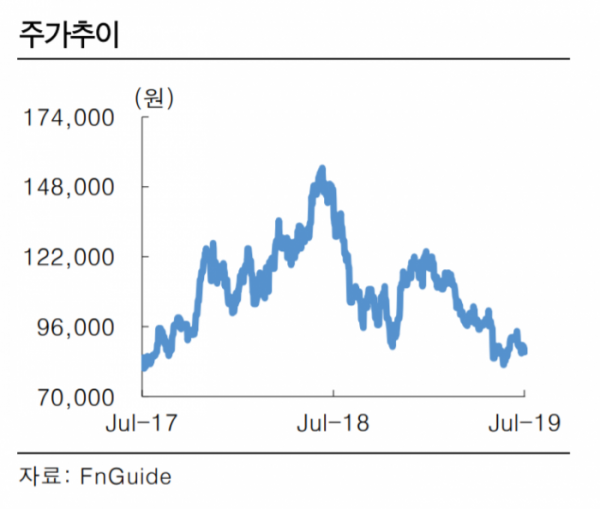

한국투자증권은 17일 오리온의 2분기 실적은 예상치에 부합하겠지만, 중국 매출액 증가 속도가 기대보다 느리다며 목표주가를 15만 원에서 13만 원으로 낮췄다. 다만 투자의견은 ‘매수’를 유지했다.

한국투자증권 이경수 연구원은 “오리온의 2분기 매출액과 영업이익은 각각 4417억 원, 521억 원으로 전년 동기 대비 4.2%, 31.7% 증가할 것으로 보인다”며 “영업이익은 시장 전망치와 유사하나 매출액은 전망치를 3% 밑돌 것”이라고 말했다.

이 연구원은 “애초 기대보다 중국의 매출액 증가율이 다소 더딜 것으로 추산된다”며 “5월 말에 출시된 스낵 신제품들의 분포가 한 달이 넘게 소요되고, 공격적으로 전환한 판매 정책에 따라 매출 차감 항목인 판매장려금도 증가해 6월 매출액이 기대보다는 약하게 나올 것”이라고 설명했다.

이어 하반기 오리온의 중국 매출액 회복 속도가 관건이라고 강조했다. 그는 “올해 중국에서는 지난해보다 2배 많은 신제품이 출시되는데, 이는 과거 수년 대비 기간당 가장 많은 수준”이라며 “오리온이 회사 브랜드에 대한 소비자 반응이 개선되고 있다고 판단하고 있는 것”이라고 분석했다.

그는 “판매장려금이 느는 만큼 순매출액이 작아 보일 수는 있지만 영업이익의 증가로 판매 회복을 가늠할 수 있다”며 “현재까지의 매출액 증가 속도는 느렸지만, 하반기는 신제품의 종류나 마케팅 방식 등을 고려할 때, 좀 더 기대를 할 만하다”고 전망했다.