보험부채 ‘원가’ 아닌 ‘시가’로 평가시 대규모 자본확충 필요 자기자본의 91% 수준

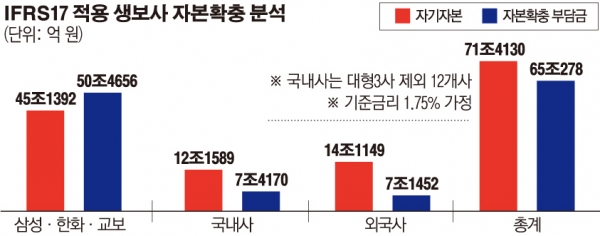

18일 이투데이가 나이스신용평가의 ‘보험부채 시뮬레이션’을 토대로 국내 25개 생보사의 시가평가 전환에 따른 추가 자본 확충 부담 수준을 추정한 결과, 총 65조 원에 달하는 것으로 분석됐다. 이는 작년 말 생보사 전체 자기자본인 71조5000억 원의 91%에 달하는 규모다.

회사별로는 삼성생명이 전체 부담금의 절반가량을 차지해 가장 높았다. 보험부채 시뮬레이션 결과에 따르면 삼성생명은 29조9000억 원의 자본을 추가로 쌓아야 한다. 교보생명과 한화생명도 각각 10조4000억 원, 10조 원가량을 확충해야 할 것으로 보인다. 빅3 생보사의 부담액이 전체의 76%에 달하는 셈이다. 이밖에 국내 생보사와 외국사는 각각 7조4000억 원, 7조1000억 원의 자본을 확충해야 한다.

이 같은 분석 결과는 올해 기준금리가 1.75%로 인상된다는 가정하에 추정한 것이다.

분석 결과를 보면 대형 3사의 부채 증가폭이 압도적으로 높았다. 삼성생명, 한화생명, 교보생명의 부채 증가액은 48조4000억 원으로 전체 증가분의 80% 가까이 차지했다. 이들 빅3를 제외한 국내사는 6조1000억 원, 외국사는 7조 원가량 부채가 늘어날 것으로 보인다.금융당국은 생보사의 부담을 고려해 자본 확충을 단계적으로 늘릴 수 있도록 하는 방안을 검토 중이다.

예를 들어 IFRS17 시행 첫해에는 건전성 감독 기준을 낮춰 자본 확충 규모를 줄여주는 방식이다. 보험사의 모든 자산을 시가로 평가하는 신지급여력제도(K-ICS)는 IFRS17과 맞물려 2021년부터 시행된다.

금융당국 관계자는 “2021년부터 보험사의 모든 자산을 시가로 평가하는 것은 변함없지만, 리스크가 큰 보험사들은 감독 기준을 점차 강화할 수 있는 것”이라고 말했다.