지난달 기업의 직접금융 조달 실적이 전 월에 비해 2조4823억원 증가한 것으로 나타났다. 주식 발행이 두 배 이상 크게 늘었고 회사채 발행도 전 월보다 20% 이상 증가했다.

29일 금융감독원은 10월 중 공모를 통한 기업의 주식·회사채 발행 실적이 총 11조7997억원으로 집계됐다고 밝혔다. 주식 발행이 전 월보다 6299억원(143.9%) 증가했고 회사채 발행도 1조8524억원(20.9%) 늘었다.

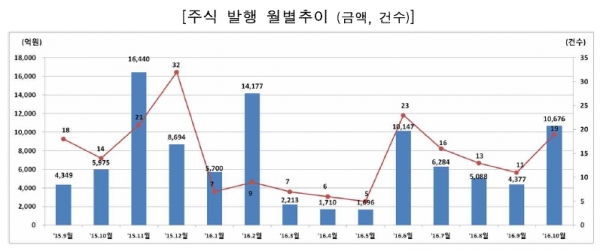

지난달 주식발행 규모는 19건, 1조676억원을 기록했다. 기업 공개가 13건(4436억원)으로 전월 7건(1730억원) 대비 규모가 156.4% 증가했다. 코스메카코리아, 오가닉티코스메틱, 앤디포스 등 모두 코스닥 시장 상장이었다.

유상증자는 6건(6240억원)으로 전월 4건(2647억원) 대비 135.7% 규모가 확대됐다. 한화, 웅진에너지, 마니커 등 코스피 기업 3곳과 이투온, 백금티앤에이, 바이로메드 등 코스닥 기업 3곳이 증자를 실시했다.

지난달 회사채 발행 규모는 10조7321억원으로 집계됐다. 삼성카드(7953억원), 하나은행(7270억원), 우리은행(6478억원) 등의 발행 규모가 가장 컸다.

회사채 종류별로는 일반회사채 발행이 34건, 2조9980억원 규모로 전 월보다 26.8% 늘었다. 특히 A등급 회사채 발행이 9월 11.4% 비중에서 10월 28.1%로 확대됐다. 이에 AA이상 우량채 발행 비중은 기존 82.5%에서 66%로 축소됐다.

만기별로는 운영·차환 목적의 1년 초과~5년 이하의 중기채 발행 규모가 컸다. 일반회사채의 순발행 규모는 –8162억원으로 전월에 이어 순상환 기조를 이어가고 있으나 규모는 9월 1조원대에서 줄어든 모습이다.

금융채는 지난달 107건, 5조9933억원 규모로 발행돼 전월보다 16% 증가했다. 은행채 발행이 19.4% 줄었지만 신용카드사와 할부금융사의 발행이 증가하면서 기타금융채 발행 규모가 9월보다 1조2810억원(64.7%) 확대됐다.

자산유동화증권(ABS) 발행 규모는 1조7408억원으로 9월보다 3920억원(29.1%) 늘었다.

한편 올 1월부터 10월까지 누적 기준 주식·회사채 발행 실적은 100조8243억원으로 전년 동기보다 8조7550억원(8%) 감소한 상황이다.

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2294883.jpg)