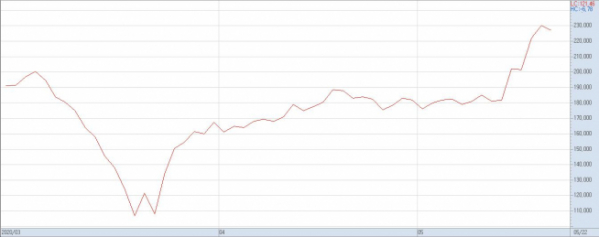

22일 한국거래소에 따르면 SK는 이달 들어 전날까지 주가가 20.87% 강세를 보였고 2달 전인 지난 3월 19일과 비교하면 무려 121%나 급등했다.

앞서 SK는 올해 1분기 어닝쇼크에 가까운 실적을 내놨다. 연결기준 매출액이 23조7261억 원으로 전년 대비 6.2% 줄었고 영업이익은 적자 전환했다. 자회사인 SK이노베이션이 국제유가 급락으로 1조7752억 원의 영업적자를 기록한 것이 주된 원인으로 꼽힌다.

이처럼 부진한 실적에도 SK의 주가가 강세를 보이는 것은 SK가 지분 100%를 보유한 신약개발 업체 SK바이오팜이 오는 6월이나 7월 유가증권시장에 상장하기 때문으로 풀이된다. SK바이오팜은 상장 직후 높은 시가총액을 형성할 것으로 예상되는 만큼 SK의 보유지분 가치가 부각될 수 있다.

실제로 SK바이오팜은 지난 19일 장 마감 이후 증권신고서 제출을 통해 상장절차에 돌입했다. 증권신고서에 의하면 신주모집(1331만 주), 구주매출(626만 주) 방식으로 상장예정이고 주식 수는 기존 6500만 주에서 상장 후 7831만 주로 증가하게 된다.

공모가 밴드는 3만6000~4만9000원으로 결정됐다. 공모가 밴드에 따라 상장 후 SK바이오팜으로 유입되는 현금은 4793억~6523억 원, SK로 유입되는 현금은 2255억~3070억 원이다. 상장 후에도 75.0%의 지분을 보유하게 되고 이 지분에 대해서는 6개월 보호예수가 적용될 예정이다.

SK바이오팜이 상장 절차에 돌입하며 SK의 지분 가치는 더욱 높아질 것으로 보인다. 지난 3월 말 기준 SK는 SK바이오팜 지분 100%(6500만 주)에 대한 장부가액을 4787억 원으로 계상하고 있는데 상장 직후 SK의 지분 가치는 2조8500억 원 수준으로 장부가의 6배가량 늘게 된다.

특히 SK바이오팜은 지난해 11월 뇌전증 치료제 ‘엑스코프리’의 미국식품의약국(FDA) 시판 허가를 받고 지난 12일부터 처방이 시작됐으며, 유럽에서도 신약판매허가 심사 중이다. 그 때문에 증권가에서는 상장 이후 기업가치를 5조 원 수준으로 보고 있다. 이 경우 SK의 지분 가치는 더욱 오를 가능성이 크다.

또 코스피200과 MSCI 지수의 조기편입 가능성도 크다. 증권가에서는 이 시점을 이르면 8~9월로 예상한다.

유안타증권 최남곤 연구원은 “SK바이오팜이 상장 이후 주가가 급등할 경우 자연스레 관심은 SK로 향하게 될 것”이라며 “SK바이오팜이 상장 이후 SK 시가총액 대비 3분의 1을 넘어설 경우 SK바이오팜 가치에 대한 시장의 평가를 웃돌아 SK의 시가총액을 동반 상승시키는 모습을 예측하고 있다”고 분석했다.