▲자료제공=흥국증권

흥국증권은 제주항공이 악화된 시장환경의 영향으로 단기간 실적이 과거 대비 낮아질 것으로 전망하며 목표주가를 기존대비 50.9% 내린 2만8000원, 투자의견을 HOLD로 하향 조정했다.

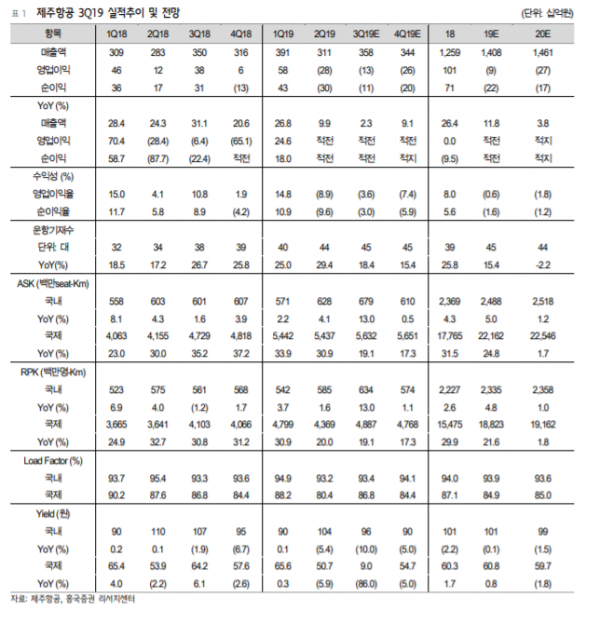

23일 흥국증권은 제주항공이 3분기 매출액 3580억 원, 영업손실 130억 원을 기록할 것으로 추정했다. 이는 전년 동기 대비 매출액은 2.3% 상승, 영업이익은 적자전환된 수치다.

박상원 흥국증권 연구원은 “영업이익 하락 이유는 50%까지 차지했던 일본 노선 수요의 급감이 최대 이유“라며 ”Yield가 국내외적으로 두 자리 수 감소하면서 일본 노선의 수요 급감에 따른 운임 감소 효과를 반영하고 있다”고 분석했다.

박 연구원은 “비용단에서 추가 절감을 이루기 위해서 동사는 기단을 현행 보잉 737 NG 계열에서 절반 이상 Max로 교체되어야 효과를 볼 수 있다”며 “현재 737 Max가 모두 운항 중지가 된 상황에서는 이런 효과를 기대하기 어렵기 때문에 결과적으로 4분기 또한 적자 상황이 지속될 가능성이 높다”고 전망했다.

박 연구원은 “국내 LCC중에서 가장 경쟁력있는 LCC으로 장기적 생존성은 물론 성장성에는 이의가 없다”며 “반면 악화된 시장환경은 일단 극복해야 하기 때문에 시장환경의 변화를 반영해 가치평가방법을 PBR로 전환하고 목표주가와 투자의견을 조정했다”고 말했다.