2월 기준금리 인하 기대 위축..외인 3선 매수에 장지지..인하 베팅 소화후 단기물 재매수

채권시장은 약세를 기록했다. 특히 단기물이 약해 일드커브는 플래트닝됐다. 다음주 2조7000억원 규모로 입찰이 예정된 10년물도 관련 구간에서는 상대적으로 약했다. 반면, 외국인이 3년 국채선물을 중심으로 매수에 나서면서 장을 지지했다.

관심을 모았던 거시경제금융회의에서 이주열 한국은행 총재가 사실상 2월 금융통화위원회에서 기준금리 인하가 없을 것임을 시사했다. 시장에서는 신종 코로나바이러스(코로나19) 여파로 한은이 금리인하에 나설 것으로 예측했었다.

실제 이 총재는 이날 기준금리 인하 기대감이 크다는 질문에 “2015년(메르스·중동호흡기증후군 발발) 당시는 경기가 본격적인 하강 국면이었지만, 지금은 바닥을 지나 회복되고 있는 상황이다. 그때와 상황이 다르다. 일각에서는 금리인하 필요성을 언급하지만 사실상 금리인하는 효과도 효과지만 거기에 따른 부작용 또한 함께 봐야 한다. 결론적으로 앞으로 상황을 그야말로 면밀히 지켜봐야겠지만 신중한 입장일 수밖에 없다”고 말했다.

금리인하 베팅이 컸던 만큼 이에 대한 물량 소화가 필요하다는 지적이다. 다만 코로나19로 경제지표가 부진할 가능성이 높은데다 이 총재 언급도 과거 바뀐 적이 있어 금리인하 기대감이 쉽게 사그라들지는 않을 것이란 관측이다. 유동성도 풍부해 재차 단기물을 중심으로 매수세가 유입될 가능성이 높다고 봤다.

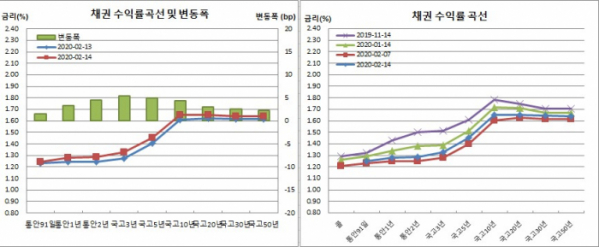

14일 채권시장과 금융투자협회에 따르면 통안1년물은 3.4bp 상승한 1.278%를, 통안2년물은 4.5bp 올라 1.288%를, 국고3년물은 5.5bp 오른 1.330%를 보였다. 국고10년물도 4.4bp 상승한 1.653%를 기록했다.

반면 국고30년물은 2.6bp 오른 1.643%를, 국고50년물은 2.3bp 올라 1.640%를 나타냈다. 국고10년 물가채는 4.6bp 상승한 0.890%에 거래를 마쳤다.

한은 기준금리(1.25%)와 국고채 3년물간 금리차는 8.0bp로 벌어졌다. 10-3년간 스프레드는 1.1bp 좁혀진 32.3bp를 보였다. 전날에는 33.4bp를 보이며 2018년 10월22일 33.5bp 이후 1년4개월만에 최대치를 기록했었다. 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 0.2bp 떨어진 76.3bp를 보였다.

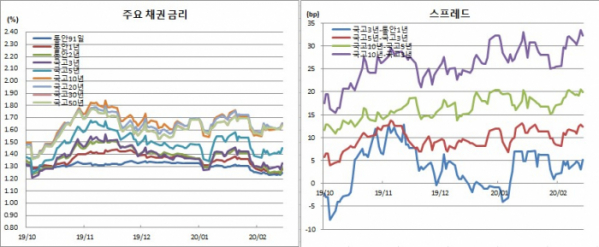

미결제는 308계약 증가한 33만8705계약을 보였다. 원월물 미결제 4계약을 합한 33만8709계약은 작년 10월23일 34만8255계약 이후 4개월만에 최고치다. 거래량도 5만8213계약 늘어난 21만3920계약을 나타냈다. 이 역시 지난달 8일 22만8218계약 이후 한달만에 최고치다. 합산 회전율은 0.63회로 4일 0.65회 이후 가장 컸다.

매매주체별로는 금융투자가 9103계약을 순매도해 사흘만에 매도전환했다. 투신도 406계약 순매도를 보이며 8거래일째 매도를 지속했다. 이는 2015년 7월14일부터 24일까지 기록한 10거래일연속 순매도 이후 4년7개월만 최장 순매도다.

반면, 외국인은 5619계약을 순매수하며 나흘째 매수세를 이어갔다. 외인의 3선 누적순매수 포지션 추정치는 22만3657계약으로 작년 8월5일 23만2437계약 순매수 이후 6개월만에 최대 순매수를 보였다. 은행도 3767계약 순매수해 사흘만에 매수세로 돌아섰다.

3월만기 10년 국채선물은 전일보다 58틱 하락한 130.64를 기록했다. 장중 고점은 131.29, 저점은 130.45를 보였다. 장중변동폭은 84틱으로 지난달 21일 94틱 이후 최대치를 기록했다.

미결제는 250계약 늘어난 13만8091계약을 기록했다. 원월물 미결제 3계약을 합한 13만8094계약은 지난해 7월16일 13만8633계약 이후 7개월만에 최대치였다. 거래량도 1만510계약 확대된 7만7013계약을 보였다. 합산 회전율은 0.56회였다.

매매주체별로는 외국인이 1643계약을 순매도해 이틀째 매도세를 이어갔다. 반면, 금융투자는 936계약을, 보험은 744계약을 각각 순매수했다.

현선물 이론가는 3선의 경우 저평 4틱을, 10선의 경우 저평 6틱을 보였다. 3선과 10선간 스프레드거래를 보면 금융투자는 매수와 매도 각각 1500계약을 기록했다.

그는 이어 “금리인하에 대한 베팅이 다소 크다. 이 부문에 대한 소화가 좀 더 이뤄져야할 것 같다. 결국 지표부진과 풍부한 유동성으로 인해 다시 단기물 중심으로 매수세가 이어질 것”이라고 예상했다

또다른 증권사 채권딜러는 “이주열 총재 발언으로 생각보다 큰 폭으로 조정을 받았다. 다만 2월말 금통위까지는 시간이 있고, 어차피 코로나가 경제에 주는 영향은 시차를 두고 확인될 것이다. 금리인하 기대를 섣부르게 접기는 아직 이른 것으로 판단된다”며 “외국인 선물 매수 잔고가 많다. 3월물로 대략 20만개 정도 매수로 추정된다. 오늘 장이 밀릴때도 이들 매도가 안나오는 것으로 봐서는 만기청산으로 가닥을 잡을 것 같다”고 말했다.

그는 또 “매번 총재 말이 바뀌었던 경험도 있고, 금통위원들도 여럿이다. 오늘 발언에 대한 충격은 다소 진정될 가능성이 있다. 또 외국인 선물 매수 잔고가 유지되고 있어 장은 쉽게 밀리지 않을 가능성이 상당히 높다. 다음주는 다시 약세폭을 만회하면서 박스권장으로 돌아올 것으로 본다”고 전망했다.

![[안 되는 이유] 아침에 빵 먹으면 못생겨지는 이유…혈당 스파이크의 원인과 증상은](https://img.etoday.co.kr/crop/320/200/2016818.jpg)