나이스신용평가는 22일 두산중공업과 두산건설의 대규모 유상증자 계획이 ㈜두산의 신용등급에 부정적 요인이라고 진단했다.

전날 두산중공업와 두산건설은 운영자금 조달 등의 목적으로 대규모 유상증자를 결정했다.

두산중공업의 증자규모는 6084억 원(보통주 5432억 원, 전환상환우선주 653억 원)이다. 두산건설의 증자규모는 4200억 원이다. 두산중공업은 두산건설 유상증자에 참여(3000억 원)할 계획이다.

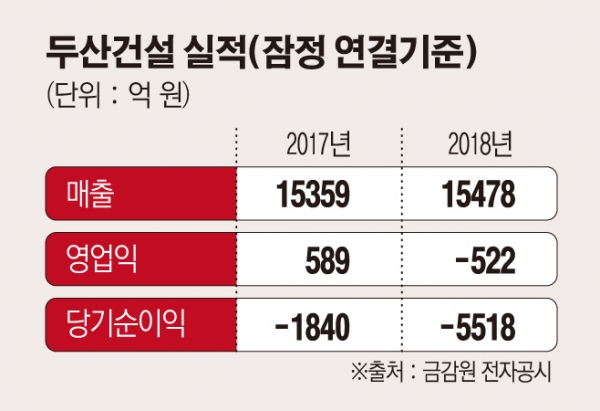

나신평에 따르면 두산건설은 이번 유상증자가 원활히 진행될 경우 대규모 자본확충으로 재무구조가 개선될 전망이다. 만기도래 차입금에 대한 대응력 개선으로 유동성 위험이 다소 완화될 것으로 예상된다. 하지만 비우호적 산업환경을 감안할 때 향후 사업실적 개선에 대한 불확실성이 존재하고 있다는 게 나신평의 의견이다.

두산중공업은 약 6000억 원의 유상증자를 계획하고 있으나 두산건설의 유상증자 참여에 3000억 원이 소요될 예정이다. 실질적인 유동성 확충 규모는 약 3000억 원이다.

이에 2018년 말 기준 두산중공업의 총차입금이 4조4000억 원(별도기준)인 점을 감안할 때 이번 유상증자를 통한 차입부담 완화는 제한적인 수준에 그칠 것이란 평가다. 현금창출력 대비 높은 차입금부담이 지속될 전망이다.

㈜두산은 그룹 최상위 지배회사로서 주력 자회사인 두산중공업에 대한 유상증자 참여가 예상된다. 나신평은 이로 인한 두산의 재무여력 감소 가능성, 주요 자회사의 신용도 저하 가능성 등이 신용도에 부정적 요인으로 작용할 것으로 전망했다.

나신평은 두산중공업과 두산건설의 유상증자 진행과정, 자산매각 등의 재무개선안 이행수준, 향후 영업현금창출력 전망 등을 종합적으로 검토해 주요 두산그룹 계열사에 대한 최종 신용등급을 결정할 계획이다.

![임영웅·아이유·손흥민…'억' 소리 나는 스타마케팅의 '명암' [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2016192.jpg)