국고채 전종목금리 연중최저..물가채 랠리..10-3년 스플 2년1개월만 최저..강세분위기지속

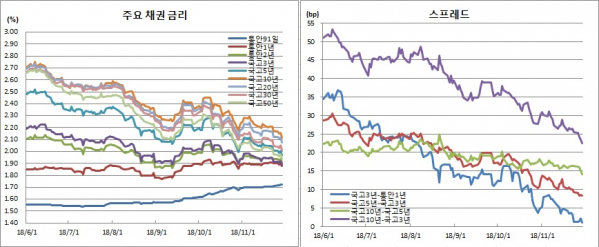

채권시장은 강세를 이어갔다. 국고채 3년물 금리가 1.8%대로 떨어진 가운데 국고채 전종목 금리는 연중 최저치를 기록했다. 국고채 10년물과 3년물간 금리차도 2년1개월만에 최저치를 경신했다. 국고채 매입(조기상환·바이백)에 경과물이 흡수되면서 물가채 지표물은 가장 강했다.

제롬 파월 미국 연준 의장은 밤사이 뉴욕 이코노믹클럽에서 가진 연설에서 “정책금리가 중립금리 수준 바로 밑에(just below) 있다”고 언급했다. 올 12월은 물론 내년 추가로 세 번 정도 인상 수순을 밟을 것이라는 금리인상 기조에 속도조절이 있을 것임을 시사한 셈이다.

금리인상 가능성이 그 어느때보다 높은 한국은행 11월 금융통화위원회 기준금리 결정이 하루 앞으로 다가왔지만 인상에 대한 부담감도 낮았다.

채권시장 참여자들은 지난달까지만 해도 R*(R-star·중립금리)를 언급하며 먼 거리(lond way)에 있다고 했던 파월 의장이 변절했다고 평가했다. 최근 주식 등 시장상황과 도널드 트럼프 미국 대통령의 압박에 결국 굴복한 것이 아니냐고 봤다.

11월 금통위에서는 금리인상보다는 동결이 시장에 더 충격을 줄 것으로 봤다. 예상대로 인상이 이뤄진다면 적절금리 수준을 찾는 분위기를 연출할 것으로 예상했다. 다만 우호적 수급상황이 이어지는데다 미국도 경기부진을 인정한 셈이어서 채권 강세는 지속될 것으로 전망했다.

국고10년물은 4.1bp 하락한 2.114%로 작년 1월24일 2.102% 이후 1년10개월만에 가장 낮았다. 국고20년물도 4.3bp 떨어진 2.075%로 2016년 11월11일 2.027% 이후 2년만에 최저치였다. 국고30년물과 50년물 역시 3.6bp씩 내린 2.014%와 1.941%를 보였다. 각각 2016년 11월10일 기록한 1.950%와 1.941% 이후 2년만에 최저치였다. 국고10년 물가채 지표물 18-5는 8.8bp 하락한 1.185%에 거래를 마쳤다.

한은 기준금리(1.50%)와 국고3년물간 금리차는 38.9bp까지 좁혀졌다. 이는 전년 6월9일 38.2bp 이후 1년5개월만에 최저치다. 10-3년 금리차도 1.0bp 줄어든 22.5bp로 작년 10월13일 22.0bp 이후 2년1개월만에 가장 낮았다. 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 4.7bp 상승한 92.9bp를 기록했다.

미결제는 3789계약 감소한 35만4875계약을 보였다. 반면 거래량은 2만852계약 늘어난 7만8995계약이었다. 원월물 미결제 100계약을 합한 합산회전율은 0.22회였다.

매매주체별로는 외국인이 2698계약을, 투신이 1183계약을 각각 순매수했다. 반면 보험은 1765계약을, 금융투자는 1618계약을 각각 순매도하는 모습이었다.

12월만기 10년 국채선물은 전일보다 40틱 오른 125.88을 보였다. 이는 지난해 1월13일 125.99 이후 1년10개월만에 최고치다. 장중 고점은 126.01로 작년 6월15일 126.06 이후 가장 높았다. 장중 저점은 125.58로 장중변동폭은 43틱을 보였다.

미결제는 1773계약 감소한 10만9355계약을 보인 반면, 거래량은 1만1793계약 늘어난 5만2803계약이었다. 회전율은 0.48회를 나타냈다.

매매주체별로는 보험이 518계약을, 금융투자가 486계약을 순매수했다. 반면 외국인은 681계약 순매도를 보였다.

현선물 이론가는 3선이 고평 5틱을, 10선이 고평 3틱을 각각 기록했다.

기재부가 실시한 2조원 규모 국고채 바이백은 2조3510억원이 낙찰됐다. 응찰액은 2조9580억원을 기록했다. 관심을 모았던 물가채는 15-5종목이 720억원, 16-5종목이 2770억원 낙찰됐다. 직전 물가채 바이백이 있었던 2016년 8월에는 10-4종목에 응찰액이 70억원 있었지만 낙찰액은 없었다.

그는 이어 “절대금리에 대한 부담은 있겠지만 월초 수급호조와 불확실성 해소로 금리 반등 가능성도 낮다. 금리는 추가 하락을 시도할 듯 싶다”고 예측했다.

자산운용사의 한 채권딜러는 “파월 의장의 변절과 외국인 현선물 매수로 단기물을 제외하고 금리가 연중 저점을 기록했다. 코스피가 장중 상승폭을 줄인 것도 영향을 미쳤다. 물가채 역시 바이백 후 매수세가 지표물로 집중되면서 강세를 보였다. 외국인의 물가채 매수도 많았다”며 “연준 의장 발언에 따른 변동성 장세가 유지될 것으로 보인다. 한은이 내일 인상한다면 적정레벨을 찾는 국면이 이어질 듯 싶다. 반면 동결한다면 시장은 대혼돈 상황을 보일 것 같다”고 전했다.

그는 또 “중앙은행 총재들이 주가나 부동산 등 자산가격에 대응하는 듯한 모습이다. 파월 역시 한달전에 중립금리 R*를 언급하면서 다르다 싶었지만 시장상황과 트럼프 압력을 고려해 꼬리를 내린 것 같다. 12월 FOMC에서 점도표가 조정될지 주목해봐야 할 것”이라고 덧붙였다.

![[안 되는 이유] 아침에 빵 먹으면 못생겨지는 이유…혈당 스파이크의 원인과 증상은](https://img.etoday.co.kr/crop/320/200/2016818.jpg)