은행 순이익 사상 최고…2차 테스트도 통과하면 주주환원 확대 가능

21일(현지시간) 연준은 35개 미국 대형 은행의 자본구조가 금융위기에 대응할 만큼 튼튼하다고 진단했다고 파이낸셜타임스(FT)와 월스트리트저널(WSJ) 등이 전했다.

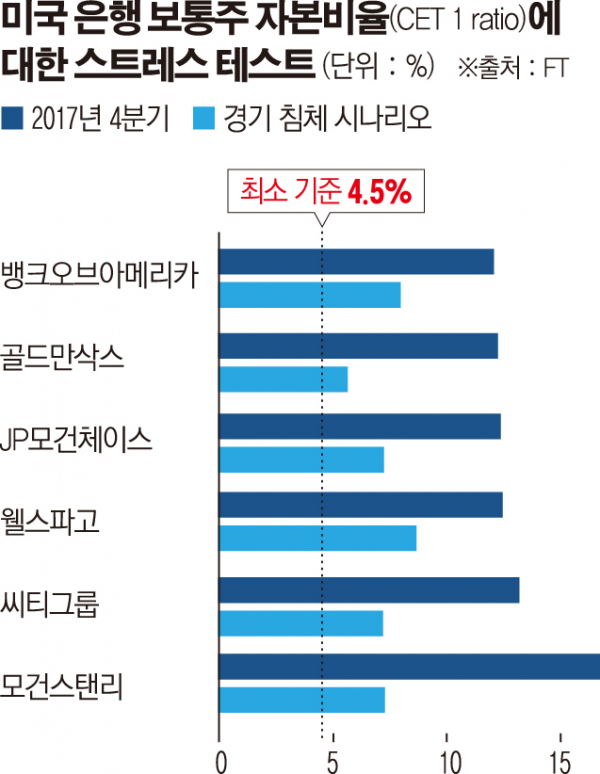

경제와 시장이 최악의 상황에 빠졌을 것으로 가정한 스트레스 테스트에서 은행들은 5780억 달러(약 643조250억 원)의 손실을 기록하면서도 정부의 구제조치 없이 위기에서 벗어날 것으로 예상됐다. 다만 몇몇 은행은 일부 자본 요구 사항을 위반하는 것으로 나타났다.

연준은 침체기에 미국 국내 실업률이 10%로 치솟고 주식시장이 3분의 2로 하락하며 집값이 30% 떨어지는 것으로 가정했다. FT는 이번 시나리오는 이전 테스트에 적용한 상황보다 훨씬 어려운 수준이었다고 설명했다. 은행들은 심각한 경기 침체로 인해 유로존(유로화 사용 19개국), 영국, 일본도 타격을 입는 상황에서 상대방의 갑작스러운 채무불이행(디폴트)도 고려해야 했다.

미국 은행 자산의 80%를 보유하고 있는 35개 은행은 경기 침체 시나리오에서 규제보다 높은 자본 수준을 유지했다. 은행의 보통주 자본비율(CET 1 ratio)은 전체적으로 7.9%를 나타냈다. 이는 기준 요건인 4.5%를 훨씬 웃도는 것이다. 테스트에서 골드만삭스의 보충적 레버리지비율(SLR)은 3.1%로 하락했으며 모건스탠리는 3.3%를 기록했다. 그러나 이는 최소 3%를 유지해야 하는 규정을 지킨 것이다. 랜들 퀄스 연준 부의장은 “올해 테스트의 어려운 시나리오와 다른 요인에도 불구하고 심각한 글로벌 경기 침체 시나리오에서도 은행 자본구조는 대형 은행의 가장 최근 침체기 자본 수준보다 높았다”고 밝혔다.

다음 주 발표될 2차 테스트도 통과하면 은행들은 자사주 매입과 배당금 증가 등 주주환원 정책을 확대할 수 있다. FT는 1차 테스트를 통과하면서 내년에 기록적인 배당을 하고자 하는 은행들의 희망이 증대됐다고 전했다. 지난해 법인세 감면으로 은행들은 약 70억 달러의 분기 순이익을 추가했다. 세금 감면 없이도 은행의 수익은 사상 최고 수준에 머물러 있다. 연방예금보험공사에 따르면 강한 경제와 기업 호황에 힘입어 미 은행들은 1분기에 560억 달러의 순이익을 기록했다.

그러나 일부 애널리스트는 위험관리와 같은 질적 요소를 평가하는 2차 테스트에서 몇몇 은행이 어려움을 겪을 수 있다고 경고했다.

올해 테스트는 도널드 트럼프 대통령이 임명한 제롬 파월 연준 의장하에서 처음으로 시행된 것이다. 파월 의장과 퀄스 부의장은 스트레스 테스트를 은행에 유리한 방식으로 개정하겠다고 선언했다. 금융규제 완화를 약속한 트럼프 대통령이 지난달 도드-프랭크법 수정안에 서명하면서 자산 규모가 1000억 달러 미만인 은행은 이번 테스트 대상에서 제외됐다.

![올림픽 목표 금메달 10개→7개 →5개…뚝뚝 떨어지는 이유는 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2014368.jpg)